Rendiment al pitjor (definició, fórmula) | Com es calcula YTW? (Exemples)

Què és el rendiment del pitjor (YTW)?

El rendiment al pitjor (YTW) es pot definir com el rendiment mínim que es pot rebre en un bo, suposant que l’emissor no impagui cap dels seus pagaments. YTW té particularment sentit per als bons on l’emissor exerceix les seves opcions com trucades, prepagaments o amortització de fons.

S’estima tenint en compte tots els escenaris possibles en què es poden retirar els bons abans del venciment. Una estimació de YTW dóna als inversors una bona idea de com es poden veure afectats els seus ingressos futurs en el pitjor escenari i què poden fer per cobrir aquests riscos potencials.

Càlcul del rendiment al pitjor (YTW)

Teòricament, la fórmula per calcular el rendiment en el pitjor té dos components generals:

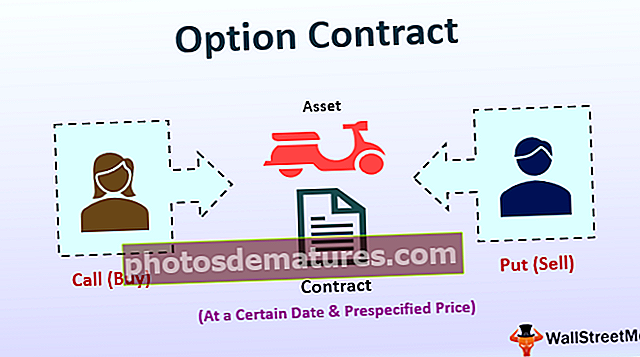

- YTW en si és una de les tres mètriques de rendiment que s’utilitzen al mercat de bons, sent el rendiment fins al venciment i el rendiment a cridar les altres dues. El rendiment fins al venciment és la taxa de rendibilitat rebuda suposant que el bo es mantingui fins a la seva caducitat i que l’emissor no incompleix, mentre que el rendiment a la crida és la taxa de rendibilitat realitzada si l’emissor el crida a la data de la convocatòria.

- En el cas dels bons exigibles, YTW és el més baix entre el rendiment per cridar i el rendiment fins al venciment.

Exemple de càlcul del rendiment al pitjor (YTW)

Suposant que teniu un bo obligable emès per ABC Inc. El bo té un tipus de cupó anual del 6%, un valor nominal de 1.000 dòlars i un venciment de 4 anys. Actualment, el bo té un preu de 1.020 dòlars i té una opció de trucada incrustada de 2 anys.

# 1: càlcul del rendiment fins a la maduresa (YTM)

Preu del bo = Cupó1/ (1 + any) 1 + Cupó2/ (1 + any) 2 + Cupó3/ (1 + any) 3 + Cupó4/ (1 + any) 4

1020 = 60 / (1 + y) 1 + 60 / (1 + y) 2 + 60 / (1 + y) 3 + 60 / (1 + y) 4

El valor de y es pot calcular mitjançant una calculadora financera.

Introducció de N = 4, PMT = 60, PV = -1020. CPT àI / Y

- On N = no. de períodes

- PMT = Pagament per període

- PV = Valor actual (sempre negatiu ja que és la sortida de diners, és a dir, el preu actual que pagarà ara l’inversor per comprar el bo)

- CPT = Calcula (S'ha donat l'ordre a una calculadora financera per obtenir una solució)

- I / Y = YTM

Per tant, el valor retornat per una calculadora financera, en aquest cas, serà del 5,43%.

# 2 - Càlcul del rendiment per trucar (YTC)

Calculant YTC de la mateixa manera que calculàvem YTM però per introduint N = 2 (ja que el bo es pot cobrar en dos anys,

YTC = 4,93%.

Per tant, el pitjor dels casos és que l’empresa cridarà el bo en dos anys i obtindreu un rendiment del 4,93% en lloc del 5,43%.

Atès que YTW és menor de les dues; serà del 4,93% en aquest cas.

Nota:

- Si el preu de la trucada és diferent del valor nominal, el preu actual serà substituït pel preu de la trucada.

- Si un bo té més d'una data de trucada, YTW és el més baix de YTC i YTM calculats per a cada data de trucada.

- Per a un bo no exigible, YTW és essencialment el mateix que YTM.

Avantatges

Els bons exigibles afavoreixen l'emissor en lloc de l'inversor. En cas de disminució dels tipus d’interès, les empreses solen optar per exercir la seva opció de compra per poder refinançar el seu deute a tipus més baixos, deixant a l’inversor fer front al risc de reinversió.

- El càlcul de YTW és molt crucial per als inversors, ja que els dóna una idea equilibrada del que poden esperar en el futur.

- El càlcul de YTW és especialment important en mercats d’alt rendiment on un bono cotitza per sobre del seu valor nominal.

- Aquesta mètrica pot fer que alguns inversors recelin dels bons exigibles, però no hi ha cap aspecte negatiu en aquesta mesura. Els inversors solen ser compensats adequadament per les funcions de capacitat de trucada incrustades en el bo i YTW es prepara per afrontar el futur incert.

Limitacions

- Els càlculs de YTW són irrellevants per als bons de cupó zero, ja que no hi ha pagaments de cupons periòdics i es venen majoritàriament amb descomptes profunds al valor nominal.

- Per més clar que s’indiqui el YTW, no es garanteix que els fluxos d’efectiu reals siguin similars al càlcul del calculat durant l’estimació de YTW.

Conclusió

YTW va evolucionar com una actualització necessària respecte a YTM i YTC, però el seu ús continua restringit a causa de diversos motius, inclosos els fluxos d'efectiu incerts durant més temps. Tot i així, encara es considera una mesura útil del risc de crèdit i es poden utilitzar els YTW de tots els bons d’una cartera per presentar una imatge unificada a efectes de cobertura.