Model de descompte de dividends (fórmula, exemple) Guia de DDM

Què és el model de descompte de dividends?

Model de descompte de dividends, també conegut com DDM, en el qual el preu de les accions es calcula en funció dels dividends probables que es pagaran i es descomptaran al tipus anual previst. En paraules simples, és una manera de valorar una empresa basant-se en la teoria que una acció val la suma descomptada de tots els seus futurs pagaments de dividends. En altres paraules, s’utilitza per avaluar les accions en funció del valor actual net de dividends futurs.

Explicat en detall

La teoria financera afirma que el valor d'una acció val la pena tots els fluxos d'efectiu futurs que s'espera que siguin generats per l'empresa amb una taxa ajustada al risc adequada. Podem utilitzar dividends com a mesura dels fluxos d’efectiu retornats a l’accionista.

Alguns exemples d’empreses regulars que paguen dividends són McDonald’s, Procter & Gamble, Kimberly Clark, PepsiCo, 3M, CocaCola, Johnson & Johnson, AT&T, Walmart, etc. Podem utilitzar el model de descompte de dividends per valorar aquestes empreses.

font: ycharts

El més important: descarregueu la plantilla de model de descompte de dividends

Apreneu la valoració del descompte de dividends a Excel

El valor intrínsec de les accions és el valor actual de tot el flux de caixa futur generat per les accions. Per exemple, si compreu accions i no teniu intenció de vendre aquestes accions (període de temps infinit). Quins són els fluxos d'efectiu futurs que rebrà d'aquest estoc? Dividends, oi?

Aquí el CF = Dividends.

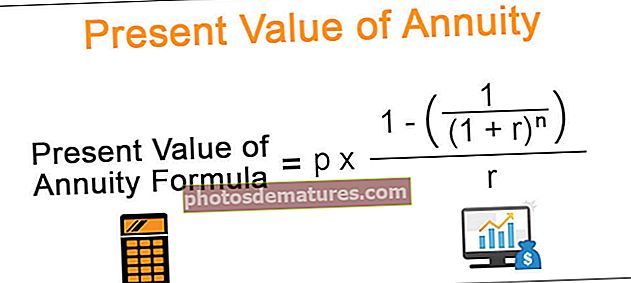

El model de descompte de dividend valora una acció afegint els seus fluxos d’efectiu futurs descomptats per la taxa de rendiment exigida per un inversor pel risc de ser propietari de les accions.

No obstant això, aquesta situació és una mica teòrica, ja que els inversors normalment inverteixen en accions per obtenir dividends i apreciar el capital. L’apreciació del capital es produeix quan es venen les accions a un preu superior al que es compra. En aquest cas, hi ha dos fluxos d’efectiu -

- Pagaments de dividends futurs

- Preu de venda futur

Cerqueu els valors actuals d’aquests fluxos d’efectiu i sumeu-los:

Fórmula

Model de descompte de dividends = Valor intrínsec = Suma del valor actual dels dividends + Valor actual del preu de venda de les accions.

Aquest preu del model de descompte de dividend o model DDM és el valor intrínsec de l'estoc.

Si l'acció no paga dividends, el flux de caixa futur esperat serà el preu de venda de l'acció. Prenguem un exemple.

Exemple de model de descompte de dividends

El més important: descarregueu la plantilla de model de descompte de dividends

Apreneu la valoració del descompte de dividends a Excel

En aquest exemple de model de descompte de dividend, suposem que esteu pensant en comprar una acció que pagarà dividends de 20 $ (Div 1) l'any vinent i 21,6 $ (Div 2) l'any següent. Després de rebre el segon dividend, teniu previst vendre les accions per 333,3 dòlars. Quin és el valor intrínsec d’aquest estoc si el vostre rendiment obligatori és del 15%?

Solució:

Aquest exemple de model de descompte de dividend es pot resoldre en 3 passos:

Pas 1: cerqueu el valor actual de dividends per a l'any 1 i 2.

- PV (any 1) = 20 $ / ((1,15) ^ 1)

- PV (any 2) = 20 $ / ((1,15) ^ 2)

- En aquest exemple, resulten 17,4 i 16,3 dòlars, respectivament, per al dividend del primer i segon any.

Pas 2: cerqueu el valor actual del preu de venda futur després de dos anys.

- PV (preu de venda) = 333,3 $ / (1,15 ^ 2)

Pas 3: afegiu el valor actual dels dividends i el valor actual del preu de venda

- $17.4 + $16.3 + $252.0 = $285.8

Tipus de models de descompte de dividends

Ara que hem entès els fonaments del model de descompte de dividends, anem a avançar i coneixem tres tipus de models de descompte de dividends.

- Model de descompte de dividend de creixement zero - Aquest model suposa que tots els dividends que paguen les accions romanen iguals per sempre fins a infinits.

- Model de descompte de dividend de creixement constant - Aquest model de descompte de dividend suposa que els dividends creixen a un percentatge fix anual. No són variables i són constants a tot arreu.

- Model de descompte de dividend de creixement variable o creixement no constant - Aquest model pot dividir el creixement en dues o tres fases. La primera serà una fase inicial ràpida, després una fase de transició més lenta, i finalment acabarà amb una taxa inferior durant el període infinit.

Ara en parlarem cadascun amb més detall.

# 1 - Model de descompte de dividend de creixement zero

El model de creixement zero suposa que el dividend sempre es manté, és a dir, que no hi ha creixement dels dividends. Per tant, el preu de les accions seria igual als dividends anuals dividits per la taxa de retorn requerida.

Valor intrínsec de l’acció = Dividends anuals / taxa de rendibilitat necessària

Aquesta és bàsicament la mateixa fórmula que s’utilitza per calcular el valor actual de la perpetuïtat i es pot utilitzar per fixar el preu de les accions preferents, que paguen un dividend que és un percentatge especificat del seu valor nominal. Un estoc basat en el model de creixement zero encara pot canviar de preu si, per exemple, canvia la taxa requerida quan canvia el risc percebut.

Model de descompte de dividend de creixement zero: exemple

Si una participació preferent de les accions paga dividends d’1,80 dòlars a l’any i la taxa de retorn necessària per a les accions és del 8%, quin és el seu valor intrínsec?

Solució:

Aquí fem servir la fórmula del model de descompte de dividend per al dividend de creixement zero,

Fórmula del model de descompte de dividends = valor intrínsec = dividends anuals / taxa de rendibilitat necessària

Valor intrínsec = 1,80 $ / 0,08 = 22,50 $.

L’inconvenient del model anterior és que s’espera que la majoria de les empreses creixin amb el pas del temps.

# 2 - Model DDM de taxa de creixement constant

El model de descompte de dividends de creixement constant o el model de creixement Gordon suposa que els dividends creixen un percentatge específic cada any,

Podeu valorar Google, Amazon, Facebook, Twitter amb aquest mètode? Per descomptat, no ja que aquestes empreses no donen dividends i, el que és més important, creixen a un ritme molt més ràpid. Es poden utilitzar models de creixement constant per valorar les empreses madures, els dividends de les quals augmenten constantment al llarg dels anys.

Vegem els dividends de Walmart pagats en els darrers 30 anys. Walmart és una empresa madura i observem que els dividends han augmentat constantment durant aquest període. Aquesta empresa pot ser una candidata que es pugui valorar mitjançant el model de descompte de dividends de creixement constant.

font: ycharts

Tingueu en compte que al model de descompte de dividends de creixement constant, assumim que la taxa de creixement dels dividends és constant; tanmateix, el el dividend real que es paga augmenta cada any.

Les taxes de creixement dels dividends es denoten generalment com g, i la taxa requerida es denota amb Ke. Una altra suposició important que heu de tenir en compte és la taxa requerida o Ke també es manté constant cada any.

El model de descompte de dividends o model DDM de creixement constant ens proporciona el valor actual d’un flux infinit de dividends que creixen a un ritme constant.

La fórmula del model de descompte de dividends de creixement constant és la següent:

On:

- D1 = Valor del dividend a rebre l'any vinent

- D0 = Valor del dividend rebut aquest any

- g = Taxa de creixement del dividend

- Ke = Taxa de descompte

Model de descompte de dividends de creixement constant: exemple 1

Si un acció paga un dividend de 4 dòlars aquest any i el dividend ha anat creixent un 6% anual, quin serà el valor intrínsec de les accions, assumint una taxa de rendibilitat obligatòria del 12%?

Solució:

D1 = 4 x 1,06 dòlars = 4,24 dòlars

Ke = 12%

Taxa de creixement o g = 6%

Preu de les accions intrínsecs = 4,24 dòlars / (0,12 - 0,06) = 4 dòlars / 0,06 = 70,66 dòlars

Model de descompte de dividends de creixement constant: exemple 2

Si una acció es ven a 315 dòlars i els dividends actuals són de 20 dòlars. Què pot suposar el mercat assumint el ritme de creixement dels dividends d’aquest estoc si la taxa de rendibilitat necessària és del 15%?

Solució:

En aquest exemple, assumirem que el preu de mercat és el valor intrínsec = 315 $

Això implica,

315 $ = 20 $ x (1 + g) / (0,15 - g)

Si resolem l’equació anterior per a g, obtindrem la taxa de creixement implícita del 8,13%

# 3 - Model DDM de taxa de creixement variable (model de descompte de dividends en diverses etapes)

El model de descompte de dividends o model DDM de taxa de creixement variable és molt més proper a la realitat en comparació amb els altres dos tipus de model de descompte de dividends. Aquest model resol els problemes relacionats amb dividends inestables assumint que l’empresa experimentarà diferents fases de creixement.

Les taxes de creixement variables poden adoptar formes diferents; fins i tot es pot suposar que les taxes de creixement són diferents per a cada any. Tanmateix, la forma més comuna és la que assumeix 3 taxes de creixement diferents:

- una alta taxa inicial de creixement,

- una transició cap a un creixement més lent i

- finalment, una taxa de creixement sostenible i constant.

Principalment, el model de taxa de creixement constant s’amplia, amb cada fase de creixement calculada mitjançant el mètode de creixement constant, però utilitzant taxes de creixement diferents per a les diferents fases. Els valors actuals de cada etapa s’afegeixen per obtenir el valor intrínsec de l’estoc.

Això es pot aplicar de la següent manera:

# 3.1 - DDM en dues etapes

Aquest model està dissenyat per valorar el patrimoni net d’una empresa, amb dues etapes de creixement, un període inicial de creixement superior i un període posterior de creixement estable.

Model de descompte en dividends en dues etapes; és el més adequat per a les empreses que paguen efectius residuals en dividends mentre que tenen un creixement moderat. Per exemple, és més raonable suposar que una empresa que creixi al 12% en el període de creixement elevat veurà la seva taxa de creixement fins al 6% després.

La meva opinió és que les empreses amb una ràtio de pagament de dividends més alta poden adaptar-se a aquest model. Com observem a continuació, aquestes dues empreses: Coca-Cola i PepsiCo. Les dues empreses continuen pagant dividends regularment i la seva ràtio de pagament de dividends se situa entre el 70-80%. A més, aquestes dues empreses presenten taxes de creixement relativament estables.

font: ycharts

Supòsits

- S'espera una taxa de creixement més elevada en el primer període.

- Aquesta taxa de creixement més elevada caurà al final del primer període a una taxa de creixement estable.

- La ràtio de pagament del dividend és coherent amb la taxa de creixement esperada.

Model DDM en dues etapes: exemple

CheckMate preveu que el seu dividend creixerà al 20% anual durant els propers quatre anys abans d’establir-se en un 8% constant per sempre. Dividend (any en curs, 2016) = 12 dòlars; Taxa de rendiment esperada = 15%. Quin és el valor de les accions ara?

Pas 1: Calculeu els dividends de cada any fins que s'assoleixi la taxa de creixement estable

El primer component del valor és el valor actual dels dividends esperats durant el període de creixement elevat. Basant-se en els dividends actuals (12 dòlars), es pot calcular el valor de la taxa de creixement esperat (15%) dels dividends (D1, D2, D3) per a cada any durant el període de creixement elevat.

La taxa de creixement estable s’aconsegueix al cap de 4 anys. Per tant, calculem el perfil de dividend fins al 2010.

Pas 2: apliqueu el model de descompte de dividends per calcular el valor terminal (preu al final de la fase de creixement elevat)

Podem utilitzar el model de descompte de dividends en qualsevol moment del temps. Aquí, en aquest exemple, el creixement del dividend és constant durant els primers quatre anys, i després disminueix, de manera que podem calcular el preu que hauria de vendre una acció en quatre anys, és a dir, el valor terminal al final de l’elevat creixement fase (2020). Això es pot estimar mitjançant la fórmula del model de descompte de dividend de creixement constant:

Apliquem la fórmula del model de descompte de dividend a Excel, com es mostra a continuació. Valor de TV o terminal a finals de l'any 2020.

El valor terminal (2020) és de 383,9 USD

Pas 3: cerqueu el valor actual de tots els dividends projectats

A continuació es mostra el valor actual dels dividends durant el període de creixement elevat (2017-2020). Tingueu en compte que en aquest exemple, la taxa de rendiment requerida és del 15%

Pas 4: cerqueu el valor actual del valor del terminal.

Valor actual del valor terminal = 219,5 $

Pas 5: trobeu el valor raonable: el PV dels dividends projectats i el PV del valor terminal

Com ja sabem, el valor intrínsec de les accions és el valor actual dels seus fluxos d’efectiu futurs. Com que hem calculat el valor actual dels dividends i el valor actual del valor terminal, la suma total d'ambdós reflectirà el valor raonable de l'acció.

Valor raonable = PV (dividends previstos) + PV (valor terminal)

El valor raonable arriba a 273,0 dòlars

També podem esbrinar l’efecte dels canvis en el ritme esperat de retorn al preu raonable de les accions. Com observem a la gràfica següent, la taxa de rendiment esperada és extremadament sensible a la taxa de rendiment requerida. S’ha de tenir la precaució de calcular la taxa de rendiment requerida. La taxa de rendiment requerida es calcula professionalment mitjançant el model CAPM.

# 3.2 - Model de descompte de dividends en tres etapes DDM

Una millora que podem fer en el model DDM de dues etapes és permetre que la taxa de creixement canviï lentament en lloc d’instantàniament.

El model de descompte en dividends en tres etapes o model DDM ve donat per:

- Primera fase: hi ha un creixement constant del dividend (g1) o sense dividend

- Segona fase: hi ha un descens gradual del dividend fins al nivell final

- La tercera fase: hi ha un creixement constant del dividend de nou (g3), és a dir, s’han acabat les oportunitats de creixement de l’empresa.

La lògica que hem aplicat al model de dues etapes es pot aplicar al model de tres etapes d’una manera similar. A continuació es mostra la fórmula del model de descompte de dividend per aplicar tres etapes.

El meu consell seria no deixar-se intimidar per aquestes fórmules de model de descompte de dividend. Simplement intenteu aplicar la lògica que hem utilitzat en el model de descompte de dividend en dues etapes. L'únic canvi serà que hi haurà una taxa de creixement més entre la fase de creixement alt i la fase estable. Per a aquest ritme de creixement, heu d’esbrinar els dividends respectius i els seus valors actuals.

Si voleu trobar més exemples d’accions que paguen dividends, podeu consultar la llista d’aristòcrates de dividends. Aquesta llista conté 50 accions amb un historial de pagaments de dividends de més de 25 anys.

Avantatges

- Lògica de so: El model de descompte de dividends intenta valorar les accions en funció de tot el perfil de flux de caixa futur. Aquí els fluxos d'efectiu futurs no són més que dividends. A més, hi ha molt poca subjectivitat en el model matemàtic i, per tant, molts analistes mostren fe en aquest model.

- Negocis madurs - El pagament regular de dividends implica que l’empresa ha madurat i és possible que no hi hagi molta volatilitat associada a les taxes de creixement i als beneficis. Això és important per als inversors que prefereixen invertir en accions que paguen dividends regularment.

- Coherència - Com que, en la majoria dels casos, els dividends es paguen en efectiu, les empreses tendeixen a mantenir els seus pagaments de dividends sincronitzats amb els fonaments del negoci. Això implica que és possible que les empreses no vulguin manipular els pagaments de dividends, ja que poden conduir directament a la volatilitat dels preus de les accions.

Limitacions

Per entendre les limitacions del model de descompte de dividends, posem l'exemple de Berkshire Hathaway.

El director general, Warren Buffett, esmenta que els dividends són gairebé l'últim recurs per a la gestió corporativa, suggerint que les empreses haurien de preferir reinvertir en els seus negocis i buscar "projectes per ser més eficients, expandir-se territorialment, ampliar i millorar les línies de productes o, d'una altra manera, ampliar el fossat econòmic que separa l'empresa dels seus competidors ". En mantenir-se amb cada dòlar d’efectiu possible, Berkshire ha estat capaç de reinvertir-lo amb millors rendiments del que la majoria d’accionistes haurien guanyat pel seu compte.

Amazon, Google, Biogen són altres exemples que no paguen dividends i que han donat uns rendiments sorprenents als accionistes.

- Només es pot utilitzar per valorar les empreses madures: Aquest model és eficaç en la valoració d’empreses madures i que no poden valorar empreses d’alt creixement com Facebook, Twitter, Amazon i altres.

- La sensibilitat dels supòsits - Com hem vist anteriorment, el preu just és altament sensible a les taxes de creixement i a la taxa de retorn necessària. El canvi de l’1 per cent en aquests dos pot afectar fins a un 10-20% la valoració de l’empresa.

- Pot no estar relacionat amb els guanys - En teoria, els dividends haurien d’estar correlacionats amb els beneficis de l’empresa. Al contrari, les empreses, però, intenten mantenir un pagament de dividend estable en lloc del pagament variable basat en els guanys. En molts casos, les empreses fins i tot han prestat diners en efectiu per pagar dividends.

Què després?

Si heu après alguna cosa nova o us ha agradat aquesta publicació del model de descompte de dividends, deixeu un comentari a continuació. Feu-me saber què en penseu. Moltes gràcies, i tingueu cura. Feliç aprenentatge!

Publicacions útils

Aquest article ha estat una guia del que és el model de descompte de dividends. Aquí discutim els tipus de models de descompte de dividends (creixement zero, creixement constant i creixement variable - 2 etapes i 3 etapes), la fórmula del model de dividends amb exemples pràctics i casos pràctics.

- Càlcul del model de creixement de Gordon

- CAPM Beta

- Guia de valoració d’Alibaba

- Fórmula del valor terminal <