Unitats d'estoc restringides (definició, exemples) | Com funciona?

Què són les unitats d'accions restringides?

Unitats d'estoc restringides o RSU es pot definir com una compensació basada en accions que s’emet com a accions de la companyia a un empleat, però, aquest tipus de subvenció és limitada i està subjecta a un calendari de compra. L’empresa estableix requisits d’adquisició en funció del rendiment d’una persona i de la durada de l’ocupació.

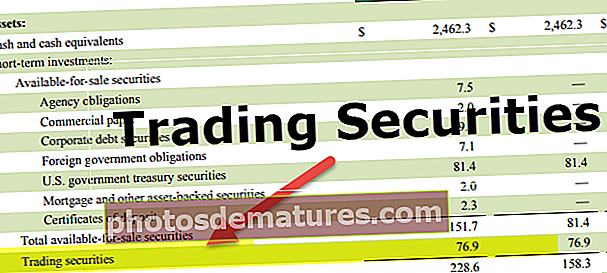

Amazon utilitza Unitats d’accions restringides com a font principal de compensació de renda variable, ja que alinea els interessos a llarg termini tant dels accionistes com dels empleats.

font: Amazon 10K K Filings

Un cop assignada la unitat d’estoc restringit a un empleat a un valor de mercat raonable, es considera un ingrés per a l’empleat. Com que es tracta d’un ingrés, l’empresa reté un percentatge de les accions per pagar l’impost sobre la renda. No obstant això, l’empleat pot rebre la resta d’accions i té l’autoritat per vendre-les en qualsevol moment segons el seu conveniència.

Exemple d'unitats d'estoc restringides

Suposem que una persona rep una proposta de feina d’una empresa. L’empresa creu que el seu conjunt d’habilitats resultarà ser un bon actiu per a la companyia. Per tant, l’empresa decideix oferir-li 600 unitats d’accions restringides com a part de la compensació de l’empresa, a part de donar-li un salari substancial i altres avantatges. Les accions de l’empresa cotitzen a un preu de mercat de 50 dòlars per acció que fa que 600 RSU valguin més de 30.000 dòlars. La determinació del preu de mercat es fa generalment basant-se en el preu tancat del dia anterior de les accions o en la mitjana de màxims i baixos del dia.

No obstant això, si se suposa que la persona obté 30.000 dòlars com a incentiu, ha de servir l'empresa durant cinc anys, a causa dels seus horaris de compra. La persona podrà optar al 20% del total de RSU al final de l'any un dels seus empleats. Un altre 20% del total de RSU durant el segon any. Així fins que aconsegueixi les 600 RSU a finals del cinquè any. Sigui quin sigui el preu de les accions al final del cinquè any, la persona rebrà aproximadament 30.000 dòlars al final del cinquè any.

Per tant, les RSU funcionen com a factor motivacional a l’organització. No només permet als empleats romandre amb l’organització, sinó que els permet tenir un bon rendiment, la qual cosa, al seu torn, comporta un augment del rendiment de les accions. Per exemple, la persona es queda amb l’organització durant els propers cinc anys per obtenir les 600 RSU i, en aquest moment, el preu de l’acció augmenta a 70 dòlars per acció, acabarà rebent prop de 42.000 dòlars. Tot i això, es tracta d’una renda imposable, de manera que l’empresa mantindrà algunes de les seves accions per a l’impost sobre la renda i l’impost sobre la plusvàlua.

En canvi, si la persona hagués deixat la feina durant el període de compra, no seria elegible per a aquesta recompensa. Per exemple, suposem que la persona deixa el lloc de treball al cap d’un any de la seva ocupació, per tant, només estarà disponible per 150 RSU i perdria les 450 accions restants de l’empresa.

RSU - Diferència entre la data de concessió i la data de compra

No s’ha de confondre amb la data de concessió i la data de concessió, ja que ambdues dates són diferents. En la data de concessió, l’empresa proporciona les vostres unitats d’accions restringides. Tanmateix, no teniu permís per vendre ni transferir les RSU durant un temps determinat. Un cop transcorregut aquest temps concret, l’empresa dóna permís per vendre o transferir les RSU, que es coneix com a data de compra. Hi ha diverses empreses que demanen als empleats que no venguin ni transfereixin accions creades durant un període.

A continuació es proporciona el calendari d’unitats d’estoc restringit d’Amazon.

font: Amazon 10K Filings

Amazon ha concedit un total de 19,8 milions d’URS, dels quals 7 milions d’armes RSU el 2017 i 7,2 milions d’URS el 2018.

RSU: una subvenció de valor complet

Les unitats d’estoc restringit es consideren un import total de la concessió d’estoc pel motiu pel qual la concessió val el valor total de les accions en el moment de la seva adquisició. Per tant, a diferència de les opcions sobre accions que sovint es consideren submarines, les RSU no produiran cap pèrdua, és a dir, el resultat sempre conduirà a alguns ingressos tot i que el preu de mercat baixi.

Exemple RSE

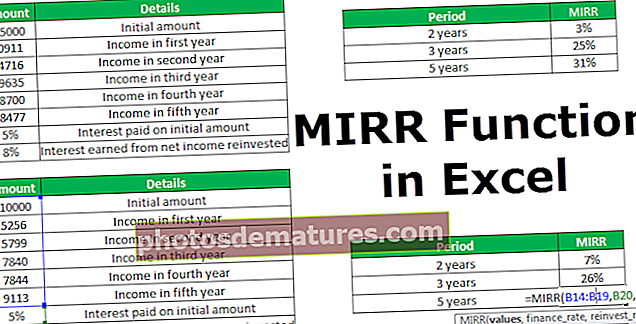

Una empresa concedeix 15.000 RSU a un empleat. A la data de compra, quan se us lliurin les accions, el preu de les accions de la companyia és de 20 dòlars per acció. Es tradueix en un valor de subvenció de 300.000 dòlars (15.000 * 20). Tanmateix, si el preu de les accions fos de 15 dòlars per acció a la data de concessió, el valor de la subvenció encara valdria gairebé 225.000 dòlars (15.000 * 15). Es deu al fet que les unitats d'estoc restringides no tenen en compte la data màxima. En el seu lloc, tenen en compte la data de venciment.

| Accions | El preu de les accions a Vesting | Valor de les accions a l’adquisició o al lliurament |

| 15000 | $20 | 300,000 (15000*20) |

| 15000 | $15 | 225,000 (15000*15) |

A continuació es mostra l’activitat de les unitats d’estoc restringides d’Amazon durant els anys 2014, 2015 i 2016.

Observem que el total de RSU concedides el 2016 va ser de 9,3 milions, les RSU investides van ser de 6,1 milions i les RSU confiscades van ser de 2,3 milions.

Fiscalitat de les unitats d'accions restringides

Quan les accions de les unitats d’estoc restringit es lliuren als empleats en la data de compra, es tributen. Per tant, els ingressos imposables dels empleats podrien ser el valor de mercat de les accions en el moment de la seva adquisició. Ara, els empleats tenen una renda de compensació, que està sotmesa a impostos federals i laborals, així com a qualsevol impost estatal i local. Per als empleats nord-americans, l’impost retingut apareix al formulari W-2 juntament amb els seus ingressos.

Suposem que a un empleat se li lliuren 1.000 accions a la data de compra amb un valor de mercat just de 20 dòlars per acció. Per tant, reconeixerà una renda imposable de 20.000 dòlars. Atès que aquests ingressos són tributables, la seva empresa pot oferir diverses opcions per pagar l’impost degut a 20.000 dòlars amb les següents opcions.

# 1: retenir la cobertura

Segons aquesta elecció, s'espera que l'empresa retingui algunes de les accions adquirides al treballador per tal de pagar els impostos aplicables. Ara, considerem que el tipus d’impostos a la retenció és al voltant del 40%, doncs, segons l’exemple anterior, els impostos deguts a l’empleat serien de prop de 8.000 dòlars (20.000 dòlars * 40% = 8.000 dòlars). Per tant, el nombre d’accions que és probable que l’empresa retingui podria ser de 400 (8.000 dòlars / 20 dòlars = 400). Així, en aquest cas, la companyia retindrà 400 accions i alliberarà les 600 accions restants.

A continuació es mostra un extracte dels fitxers 10K d’Apple. Observem que la majoria de les RSU adquirides es van liquidar mitjançant accions netes, és a dir, es van retenir les accions per cobrir les obligacions tributàries i es van enviar en efectiu a les autoritats tributàries corresponents.

font: Apple 10K Filings

# 2 - Efectiu

Els empleats poden tenir l’opció de pagar els impostos directament a les seves empreses mitjançant nòmina o xec, i els empleats poden acreditar el seu compte amb el nombre complet d’accions adquirides.

# 3: venda a coberta

La venda a cobertura és una opció addicional perquè els empleats puguin pagar els seus impostos. Tenint en compte l'exemple anterior, l'empleat pot demanar a qualsevol empresa del mercat de valors com Morgan Stanley que vengui 400 accions del total de 1.000 accions adquirides per cobrir els seus impostos. No obstant això, poden cobrar-li les comissions i tarifes aplicables pel servei. La recaptació de les vendes es carregarà al vostre compte i s’enviarà a l’empresa de l’empleat perquè en notifiqui i remeti a les agències reguladores corresponents.

Avantatges de les unitats d'estoc restringides (RSU)

- Possibles impostos més baixos - Les unitats d'estoc restringides no inclouen la provisió de la secció 83 (b). Per tant, la possibilitat del pagament excessiu és mínima en el cas de les RSU.

- Ajornament d’emissió d’accions - Les empreses o organitzacions poden emetre unitats d'accions restringides sense diluir la base d'accions. Això crea un avantatge substancial respecte a l’altra forma de compensació de renda variable, com ara plans de compra d’accions dels empleats, esquemes d’opcions sobre accions legals o no legals.

- Econòmic - Les empreses o organitzacions tenen una despesa administrativa mínima perquè no hi ha accions reals per conservar, registrar i rastrejar.

- Ajornaments fiscals - Les empreses o empreses poden ajornar els impostos més enllà de la data de contractació retardant l’emissió d’accions als empleats.

- Ampli amb impostos estrangers - Les unitats d’estoc restringides per als empleats dels Estats Units que treballen fora dels Estats Units tenen una imposició similar en comparació amb les que treballen al país d’origen. Estan tributats pel valor de l’impost en el moment del lliurament, no concedits i subjectes a l’impost sobre la plusvàlua per la venda d’estocs.

Inconvenients de les RSU

- Sense drets de vot - Les unitats d’estoc restringit no permeten als empleats tenir dret a vot en el moment de la concessió. En canvi, se’ls dóna el dret a votar quan les accions reals s’emeten als empleats a l’hora d’adquirir-les.

- Sense dividends - Accions restringides Les unitats no tenen opció de pagar l’impost pel fet que no s’atorguen accions reals als empleats. No obstant això, l’empresari pot pagar un dividend en efectiu equivalent si els empleats seleccionen l’opció de dividend.

- No Secció 83 (b) Eleccions - Les unitats d'estoc restringides exclouen l'elecció de la secció 83 (b) perquè les unitats donades als empleats no es consideren béns materials segons el Codi d'ingressos interns. Per tant, aquest tipus d’elecció només pot ser possible amb la propietat real.

Unitats d’accions restringides vs. Opcions d’accions: diferències clau

Podeu comprendre millor les unitats d’accions restringides quan el compareu amb les opcions d’accions tradicionals. Als Estats Units, bàsicament hi ha dos tipus d’opcions sobre accions, a saber: ISO i NSO. Tanmateix, utilitzaré opcions d’estoc d’incentius (ISO) per ressaltar les diferències clau en unitats d’estoc restringides i ISO.

- Data de concessió - la selecció de les dates de concessió es pot fer en qualsevol moment després de la contractació d'una persona, seguida d'una emissió de RSU o opcions. No hi ha cap diferència entre aquests dos en la data de la concessió.

- Preu de l'exercici - Les unitats d'accions restringides no tenen cap preu de venda. Les RSU s’emeten als empleats en funció del preu de mercat de l’acció de la companyia al tancament del dia anterior. Però, en el cas de l’opció sobre accions, el preu d’exercici ve determinat pel valor de mercat futur de l’acció de l’empresa.

- Vestidor - Les RSU i les opcions es poden adquirir en funció del rendiment dels empleats i del període d’ocupació a l’empresa.

- Dret dels accionistes - Les unitats d'accions restringides no donen cap dret als empleats, com ara el vot i el dividend. Tanmateix, el destinatari de les RSU serà elegible per a aquests drets si l’empresa dóna a l’empleat les accions i no l’efectiu. Mentrestant, en virtut de les opcions sobre accions d’incentius, els destinataris es converteixen en un accionista de ple dret de l’empresa un cop s’hagin exercit les opcions.

- Tractament 409A - Les RSU no tenen dret a la valoració 409A, mentre que les ISO requereixen naturalment una valoració 409A.

- Liquidació - Les RSU es liquiden al final dels termes i condicions de l’acord. Molt sovint, l’empresa retarda la liquidació pel fet d’aplicar un millor tractament fiscal, ja que l’ajornament més enllà d’un nombre de mesos pot comportar conseqüències adverses del 409A. En canvi, no existeix aquesta liquidació per a opcions sobre accions d’incentius. Un cop un empleat completa el període de compra, les opcions sobre accions es converteixen en accions comunes que l’empleat pot exercir segons la seva voluntat.

- Tipus de pagament en liquidar - el pagament de la liquidació s’efectua en efectiu o en accions segons RSU. Mentrestant, les ISO proporcionen accions als empleats com a pagament de la liquidació.

Conclusió

Una unitat d’accions restringides (RSU) és un dels paquets de compensació patrimonial que una empresa ofereix als seus empleats en termes d’accions de la companyia. No obstant això, les accions de l'empresa es lliuren als empleats en la data futura segons el pla de compra de l'empresa. L'empleat rep la compensació de les accions després de completar el requisit de compra, com ara fites de rendiment requerides i servir l'empresa durant un període de temps determinat.

Les unitats d'accions restringides es consideren una millor compensació de renda variable en comparació amb les opcions sobre accions, ja que les RSU han proporcionat protecció a la baixa. Només s’indica que l’empresari dóna més diners als seus empleats. En paraules senzilles, les unitats d’accions restringides permeten als empleats enriquir-se amb el creixement de l’empresa. Les RSU guanyen popularitat ràpidament a causa dels seus beneficis sobre les altres compensacions de renda variable. Segons radford.aon.com, només el 3% de les empreses tecnològiques tenien plans de renda variable centrats en RSU fa onze anys als Estats Units. Tot i així, aquesta xifra ha crescut fins a superar el 50% en la tecnologia a mesura que cada vegada més empreses van començar a practicar unitats d’accions restringides .