Crèdits comercials (definició, exemples) | Com funciona?

Què és el deute comercial?

El crèdit comercial és l’import que l’empresa ha facturat al seu client per vendre els seus béns o subministrar els serveis pels quals l’import encara no ha estat pagat pels clients i es mostra com un actiu al balanç de l’empresa.

En paraules simples, el deute comercial és l’assentament comptable del balanç d’una entitat que sorgeix a causa de la venda a crèdit dels béns i serveis. Atès que una entitat té una reclamació legal sobre el seu client per aquest import i el client està obligat a pagar el mateix, es classifica com a actiu corrent en el balanç de situació de l'entitat. Els comptes a cobrar comercials i els comptes a cobrar s’utilitzen indistintament a la indústria.

De manera similar als comptes a cobrar, els de la companyia també tenen comptes a cobrar no comercials, cosa que sorgeix a causa de transaccions no relacionades amb el curs habitual del negoci.

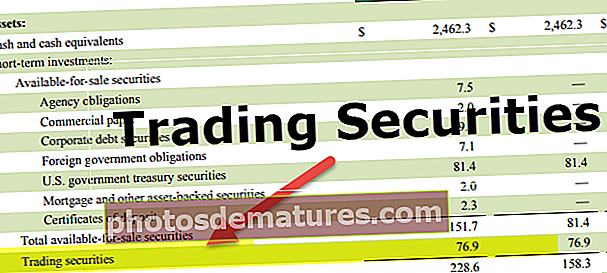

Deutes comercials al balanç

A continuació es mostra el format estàndard del balanç d'una empresa.

font: Colgate SEC Filings

Generalment es classifica en l’actiu corrent en un balanç.

Exemple

ABC Corporation és una empresa fabricant d’equips elèctrics. Va registrar unes vendes de 100.000 milions de dòlars americans durant el primer exercici amb un 30% de vendes a crèdit als seus clients corporatius. L’entrada comptable de comptes comercials per cobrar de l’operació al seu balanç serà la següent:

Els comptes a cobrar de l’exemple anterior es calculen a continuació:

En aquest exemple, els comptes a cobrar es registraran com a 30.000 milions de dòlars nord-americans al capítol d’actiu corrent del balanç.

Per què els crèdits comercials són crítics?

Intentaré demostrar per què els comptes a cobrar són molt crítics per a la liquiditat de les empreses i moltes vegades es converteix en l’única raó per la qual les empreses queden en fallida. L’anàlisi de liquiditat d’una empresa comprèn les posicions financeres a curt termini d’una empresa i la seva capacitat per pagar els seus passius a curt termini.

Una de les mètriques més importants que analitzem en analitzar les posicions de liquiditat de les empreses és el cicle de conversió d’efectiu. El cicle de conversió d’efectiu és el nombre de dies que triga una empresa a convertir el seu inventari en efectiu.

La imatge anterior ho explica amb més detall. Per a una empresa, comença amb la compra d’inventari, que pot ser en efectiu o en compra de crèdit. L’empresa converteix aquest inventari en productes acabats i en fa vendes. Les vendes es realitzen o en efectiu o abonament. Les vendes realitzades a crèdit es registren com a comptes comercials. Per tant, el cicle de conversió d’efectiu és el nombre total de dies que triga una empresa a convertir el seu inventari en vendes finals i realització d’efectiu.

La fórmula per calcular el cicle de conversió d’efectiu és la següent:

Per la fórmula anterior, és evident que una empresa amb una proporció significativament més elevada de comptes comercials a cobrar tindrà dies per cobrar més alts i, per tant, un cicle de conversió d’efectiu més alt.

Nota: Per descomptat, el cicle de conversió d’efectiu depèn dels altres dos factors, que també són dies pendents d’inventari i dies pendents de pagar. No obstant això, aquí, per explicar l’impacte de les quotes a cobrar, hem mantingut els altres dos paràmetres indiferents.

Un cicle de conversió d’efectiu més elevat per a una empresa pot comportar un augment significatiu del requisit de préstec de capital de treball per satisfer la seva demanda a curt termini per a les operacions diàries. Una vegada que aquest nivell de cobraments arribi a un grau alarmant, pot crear problemes seriosos per a l'empresa creant problemes de liquiditat a curt termini en què l'empresa no podrà finançar els seus passius a curt termini i que pot conduir a la suspensió de les operacions de l'empresa.

Part essencial de l’avaluació del préstec de capital de circulació

Una empresa utilitza préstecs de circulant per complir els seus requisits a curt termini per a les operacions diàries. L'avaluació de l'import del límit de circulant la fan els prestadors tenint en compte tots els actius corrents de la companyia. Atès que els comptes a cobrar constitueixen una part essencial i considerable del total d’actius corrents de la companyia, és fonamental que els prestadors tinguin accés al nivell de comptes comercials a cobrar, així com a la qualitat dels comptes a cobrar, per aprovar els límits de circulant de la companyia.

Anàlisi i interpretació

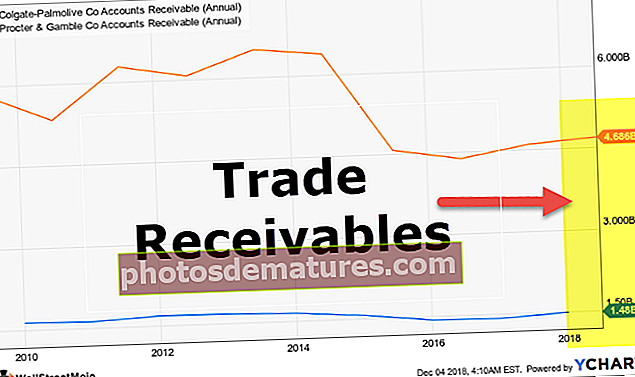

L'anàlisi de la liquiditat i la interpretació del nivell de clients comercials sempre s'han de tenir en compte en el context de la indústria específica. Algunes indústries operen en un entorn amb un elevat nivell de cobraments. Un exemple típic d’això són les empreses de generació d’electricitat que operen a l’Índia, on el nivell de cobraments és molt alt i els dies de cobrament per a empreses de generació varien entre un mes i un màxim de nou (9) mesos.

D'altra banda, algunes empreses operen amb pràcticament molt pocs o cap deute comercial. Les empreses que operen i desenvolupen i operen projectes de carreteres amb peatge tenen molt menys comptes per cobrar, ja que els seus ingressos són la recaptació de peatges dels viatgers a la carretera. Cobren el peatge dels viatgers quan passen per la plaça de peatge.

Per tant, per fer una anàlisi significativa, s’hauria de fixar en els nivells de cobrament de les 4-5 empreses principals de la indústria respectiva. Si la vostra empresa objectiu té comptes a cobrar més alts en comparació, està fent alguna cosa malament en termes de model de negoci o d’orientació per client / client o d’incentius en termes de vendes de crèdit per promoure les vendes.

Per concloure, es pot suposar amb seguretat que, si es redueix el nivell de cobrament i els dies per cobrar, millor la posició de liquiditat de l’empresa.