Convexitat d 'un vincle Fórmula | Durada | Càlcul

Quina és la convexitat d’un vincle?

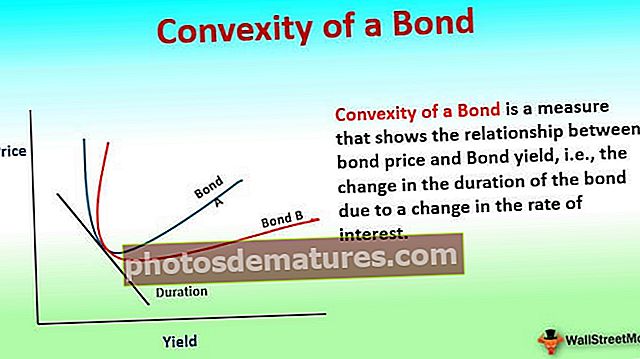

La convexitat d’un bo és una mesura que mostra la relació entre el preu del bo i el rendiment del bo, és a dir, el canvi en la durada del bo a causa d’un canvi en el tipus d’interès, que ajuda una eina de gestió de riscos a mesurar i gestionar la cartera de la cartera. exposició al risc de tipus d’interès i risc de pèrdua d’expectatives

Explicació

Com sabem, el preu del bo i el rendiment estan inversament relacionats, és a dir, a mesura que augmenta el rendiment, el preu disminueix. Tanmateix, aquesta relació no és una línia recta, sinó una corba convexa. La convexitat mesura la curvatura en aquesta relació, és a dir, com canvia la durada amb un canvi en el rendiment del bo.

La durada d’un bo és la relació lineal entre el preu del bo i els tipus d’interès on, a mesura que augmenten els tipus d’interès, el preu del bo disminueix. En poques paraules, una durada més alta implica que el preu de les obligacions és més sensible als canvis de tipus. Per a un canvi petit i sobtat del bo, la durada del rendiment és una bona mesura de la sensibilitat del preu del bo. No obstant això, per a canvis més grans en el rendiment, la mesura de la durada no és efectiva, ja que la relació no és lineal i és una corba. Hi ha quatre tipus diferents de mesures de durada, és a dir, la durada de Macaulay, la durada modificada, la durada efectiva i la durada de la taxa clau, que mesuren el temps que triga a pagar el preu de l’objectiu amb els fluxos d’efectiu interns. El que diferencien és en la forma en què tracten els canvis en els tipus d'interès, les opcions de bons incorporats i les opcions de amortització de bons. No obstant això, no tenen en compte la relació no lineal entre preu i rendiment.

La convexitat mesura la sensibilitat de la durada del bo al canvi és el rendiment. La convexitat és una bona mesura per als canvis de preus dels bons amb majors fluctuacions en els tipus d’interès. Matemàticament parlant, la convexitat és el segon derivat de la fórmula per al canvi en els preus dels bons amb un canvi en els tipus d’interès i un primer derivat de l’equació de durada.

Fórmula de convexitat de bons

Exemple de càlcul de convexitat

Per a un bo de valor nominal de 1.000 USD amb un cupó semestral del 8,0% i un rendiment del 10% i 6 anys fins al venciment i un preu actual de 911,37, la durada és de 4,82 anys, la durada modificada és de 4,59 i el càlcul per Convexity seria:

Convexitat anual: Convexitat semestral / 4 = 26.2643Convexitat semestral: 105.0573

En l'exemple anterior, es pot utilitzar una convexitat de 26,2643 per predir el canvi de preu per a un canvi de rendiment de l'1%:

Si s'utilitza l'única durada modificada:

Canvi de preu = – Durada modificada * Canvi de rendiment

Canvi de preu per un increment del rendiment de l'1% = (- 4,59 * 1%) = -4,59%

Per tant, el preu baixaria en 41,83

Per adaptar-se a la forma convexa del gràfic, el canvi en la fórmula del preu canvia a:

Canvi de preu = [–Durada modificada * Canvi de rendiment] +[1/2 * Convexitat * (canvi de rendiment) 2]

Canvi de preu per un augment del rendiment de l '1% = [-4.59*1 %] + [1/2 *26.2643* 1%] = -4.46%

Per tant, el preu baixaria només en 40,64 en lloc de 41,83

Això mostra com per al mateix augment de l’1% en el rendiment la disminució del preu previst canvia si s’utilitza l’única durada en comparació amb quan també s’ajusta la convexitat de la corba de rendiment del preu.

Per tant, el preu amb un augment de l’1% en el rendiment, tal com es preveu amb la durada modificada, és de 869,54 i, tal com es preveu mitjançant la durada modificada i la convexitat del bo, és de 870,74. Aquesta diferència de 1,12 en el canvi de preu es deu al fet que la corba de rendiment del preu no és lineal, tal com suposa la fórmula de durada.

Fórmula d'aproximació de la convexitat

Com es pot veure al càlcul de la convexitat, pot ser força tediós i llarg, sobretot si el bo és a llarg termini i té nombrosos fluxos d'efectiu. La fórmula per a l’aproximació de la convexitat és la següent:

Gestió de convexitat i riscos

Com es pot veure a la fórmula La convexitat és una funció del preu del bo, YTM (Rendiment fins al venciment), Temps fins al venciment i la suma dels fluxos d’efectiu. El nombre de fluxos de cupons (fluxos d’efectiu) canvia la durada i, per tant, la convexitat del bo. La durada d’un bo zero és igual al seu temps fins al venciment, però com que encara existeix una relació convexa entre el seu preu i el seu rendiment, els bons de cupó zero tenen la convexitat més alta i els preus són més sensibles als canvis de rendiment.

Al gràfic anterior, el bo A és més convex que el bo B, tot i que tots dos tenen la mateixa durada i, per tant, el bo A es veu menys afectat pels canvis en els tipus d'interès.

La convexitat és una eina de gestió de riscos que s’utilitza per definir el risc que suposa un bo ja que més la convexitat del bo, més sensibilitat al preu davant els moviments dels tipus d’interès. Un bo amb una convexitat superior té un canvi de preu més gran quan baixa el tipus d’interès que un bo amb una convexitat inferior. Per tant, quan s’avaluen dos bons similars per a inversions amb un rendiment i una durada similars, es prefereix el de major convexitat en escenaris de tipus d’interès estables o en descens, ja que el canvi de preu és més gran. En un escenari de tipus d'interès de caiguda de nou, una convexitat més gran seria millor ja que la pèrdua de preu per un augment dels tipus d'interès seria menor.

Convexitat positiva i negativa

La convexitat pot ser positiva o negativa. Un enllaç té convexitat positiva si el rendiment i la durada de l’enllaç augmenten o disminueixen junts, és a dir, tenen una correlació positiva. Normalment, la corba de rendiment es mou cap amunt. Aquest tipus és per a una fiança que no té una opció de compra ni una opció de prepagament. Els bons tenen convexitat negativa quan el rendiment augmenta, la durada disminueix, és a dir, hi ha una correlació negativa entre el rendiment i la durada i la corba de rendiment es mou cap avall. Normalment es tracta de bons amb opcions de compra, valors garantits per hipoteca i aquells bons que tenen una opció d’amortització. Si la fiança amb prepagament o opció de compra té una prima a pagar per la sortida anticipada, la convexitat pot ser positiva.

Els pagaments del cupó i la periodicitat dels pagaments del bo contribueixen a la convexitat del bo. Si hi ha més pagaments de cupons periòdics al llarg de la vida del bo, la convexitat és més gran, cosa que la fa més immune als riscos de tipus d’interès, ja que els pagaments periòdics ajuden a negar l’efecte del canvi en els tipus d’interès del mercat. Si hi ha un pagament global, la convexitat és la que fa que sigui una inversió més arriscada.

Convexitat d’una cartera de bons

Per a una cartera de bons, la convexitat mesuraria el risc de tots els bons junts i és la mitjana ponderada dels bons individuals sense bons o el valor de mercat dels bons que s’utilitzen com a ponderacions.

Tot i que la convexitat té en compte la forma no lineal de la corba preu-rendiment i s’ajusta a la predicció del canvi de preu, encara queda algun error, ja que només és la segona derivada de l’equació preu-rendiment. Per obtenir un preu més precís per a un canvi de rendiment, afegir el següent derivat donaria un preu molt més proper al preu real del bo. Avui, amb sofisticats models informàtics que prediuen els preus, la convexitat és més una mesura del risc del bo o de la cartera de bons. Com més convex és el bo o la cartera de bons, és menys riscós ja que el canvi de preu per a una reducció dels tipus d'interès és menor. Per tant, el bo més convex tindria un rendiment inferior ja que els preus de mercat presenten un risc inferior.

Risc i convexitat de tipus d’interès

La mesura del risc d'un bo comporta diversos riscos. Aquests inclouen, entre d'altres, els següents:

- Risc de mercat que modifica el tipus d’interès del mercat de manera poc rendible

- El risc de prepagament que és el bo es amortitza abans de la data de venciment i, per tant, es trenca els fluxos d’efectiu

- El risc de morositat que l'emissor de bons no pagaria els interessos ni l'import del principal

El risc de tipus d'interès és un risc universal per a tots els titulars de bons, ja que tot augment del tipus d'interès reduiria els preus i tota disminució del tipus d'interès augmentaria el preu del bo. Aquest risc de tipus d'interès es mesura per la durada modificada i es perfecciona encara més per la convexitat. La convexitat és una mesura del risc sistèmic, ja que mesura l’efecte del canvi en el valor de la cartera de bons amb un canvi més gran en el tipus d’interès del mercat, mentre que la durada modificada és suficient per predir canvis menors en els tipus d’interès.

Com es va esmentar anteriorment, la convexitat és positiva per als bons regulars, però per als bons amb opcions com els bons exigibles, els valors garantits amb hipoteca (que tenen opció de prepagament), els bons tenen una convexitat negativa a tipus d’interès més baixos a mesura que augmenta el risc de prepagament. Per a aquests bons amb convexitat negativa, els preus no augmenten significativament amb una disminució dels tipus d'interès, ja que els fluxos d'efectiu canvien a causa del prepagament i de les trucades anticipades.

A mesura que el flux de caixa està més repartit, la convexitat augmenta a mesura que augmenta el risc de tipus d'interès amb més buits entre els fluxos de caixa. Per tant, la convexitat com a mesura és més útil si els cupons estan més repartits i tenen un valor inferior. Si tenim un bo de cupó zero i una cartera de bons de cupó zero, la convexitat és la següent:

- la durada del bo de cupó zero que és igual al seu venciment (ja que només hi ha un flux de caixa) i, per tant, la seva convexitat és molt alta

- mentre que la durada de la cartera de bons de cupó zero es pot ajustar a la d’un bono de cupó zero únic variant el valor nominal i de venciment dels bons de cupó zero de la cartera. Tot i això, la convexitat d’aquesta cartera és superior a l’objectiu únic de cupó zero. Això es deu al fet que els fluxos d'efectiu dels bons de la cartera estan més dispersos que els d'un bon de cupó zero.

La convexitat dels bons amb una opció de venda és positiva, mentre que la d’un bons amb una opció de compra és negativa. Això es deu al fet que quan hi ha una opció de venda als diners, si el mercat baixa, podeu posar el bo o si el mercat augmenta, preservareu tots els fluxos d'efectiu. Tanmateix, això fa que la convexitat sigui positiva, o bé si es tracta d’un bo amb opció de compra, l’emissor cridaria el bo si la taxa d’interès del mercat disminueix i, si augmenta la taxa de mercat, es mantindria el flux de caixa. A causa del possible canvi en els fluxos d'efectiu, la convexitat del bo és negativa a mesura que disminueixen els tipus d'interès.

La convexitat mesurada del bo quan no hi ha canvis previstos en els fluxos d’efectiu futurs s’anomena convexitat modificada. Quan s’esperen canvis en els fluxos d’efectiu futurs, la convexitat que es mesura és la convexitat efectiva.

Conclusió

La convexitat sorgeix a causa de la forma de la corba preu-rendiment. Si el gràfic del rendiment del mercat fos pla i tots els canvis de preus fossin canvis paral·lels, llavors la cartera serà més convexa, millor funcionaria i no hi hauria lloc per a l'arbitratge. Tanmateix, a mesura que el gràfic del rendiment és corbat, per als bons a llarg termini, la corba del rendiment del preu té forma de gepa per adaptar-se a la menor convexitat en el darrer terme.

Finalment, la convexitat és una mesura del bo o la sensibilitat del tipus d’interès de la cartera i s’hauria d’utilitzar per avaluar la inversió en funció del perfil de risc de l’inversor.