Apalancament financer | Què és el grau de palanquejament financer?

Què és la ràtio de palanquejament financer?

La ràtio d’apalancament financer ajuda a determinar l’efecte del deute sobre la rendibilitat global de l’empresa: una ràtio elevada significa que el cost fix de l’exercici del negoci és elevat, mentre que una ràtio inferior implica una inversió de cost fix inferior en el negoci.

En termes senzills, indica quant depèn una empresa del deute que ha emès i com l’empresa utilitza el deute com a part de la seva estratègia de finançament i la seva dependència dels préstecs.

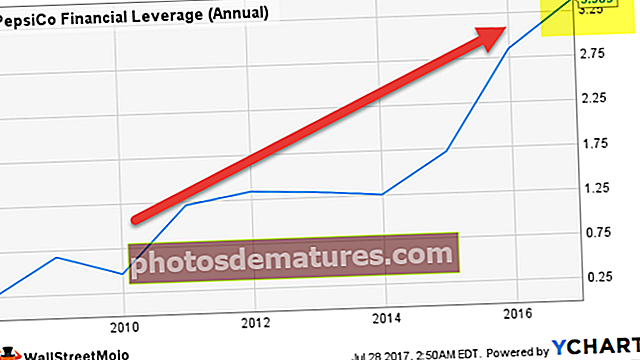

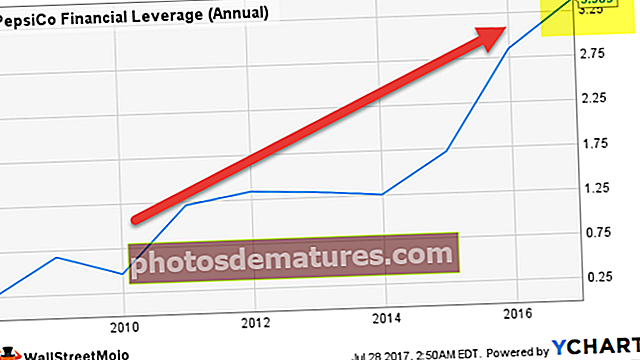

L’apalancament financer de Pepsi va ser d’uns 0,50 vegades el 2009-2010; no obstant això, el palanquejament de Pepsi ha augmentat amb els anys i actualment es troba en 3,38x.

Què significa això per a Pepsi? Com va augmentar dràsticament la seva ràtio d’endeutament? És bo o dolent per a Pepsi?

Fórmula d’apalancament financer

- El terme apalancament, en el camp dels negocis, es refereix a l’ús de diferents instruments financers o capital prestat per augmentar el ROI potencial o la rendibilitat de la inversió de l’empresa.

- Quan es dóna una definició generalitzada i més tècnica, la ràtio de palanquejament financer és fins a quin punt una empresa utilitza els valors financers disponibles, com ara el patrimoni net i el deute. Indica l’abast de la dependència del negoci d’una empresa sobre el deute disponible en les seves operacions comercials.

La fórmula de l’apalancament financer pel que fa a l’estructura de capital d’una empresa es pot escriure de la següent manera:

Fórmula de palanquejament financer = Deute total / Patrimoni netTingueu en compte que Deute total = Deute a curt termini + Deute a llarg termini.

- Com més alt sigui el valor de l’apalancament, més una empresa en particular utilitza el deute emès. Un gran valor de palanquejament significa un tipus d’interès molt més elevat, que comporta despeses d’interès més elevades. I això pot afectar negativament el resultat final de l’empresa i els beneficis per acció.

- Però, al mateix temps, el valor de palanquejament no hauria de baixar massa, ja que les empreses que emeten massa renda variable es consideren menys segures perquè la quantitat de risc als mercats de renda variable és massa alta.

- Per tant, en certa manera, el palanquejament és també una manera eficaç de comprendre i analitzar els riscos financers que afronta una organització en el seu negoci. Risc financer és una sola paraula que s’utilitza com a terme general per a diversos tipus de riscos associats a les finances d’una empresa.

- Aquests riscos inclouen tots els riscos relacionats amb transaccions monetàries, com ara els préstecs de l'empresa, i la seva exposició a la morositat del préstec. El terme s’utilitza sovint per reflectir la incertesa de l’inversor quant a la recaptació de rendibilitats i també el potencial d’una pèrdua financera.

Consulteu també aquest article detallat sobre el palanquejament operatiu

Exemple d’apalancament financer de Nestle

A continuació es mostra el fragment del balanç de Nestle amb dades financeres de 2014 i 2015. Calculem el palanquejament de Nestle aquí.

font: Informe anual de Nestlé

Des de la taula superior -

- Porció actual de deute = 9.629 CHF (2015) i 8.810 CHF (2014)

- Part del deute a llarg termini = 11.601 CHF (2015) i 12.396 CHF (2014)

- Deute total = 21.230 CHF (2015) i 21.206 CHF (2014)

- Total patrimoni net de la societat dominant = 62.338 CHF (2015) i 70.130 CHF (2014)

Fórmula = Deute total / Patrimoni net

| En milions de CHF | 2015 | 2014 |

| Deute total (1) | 21230 | 21206 |

| Patrimoni net total (2) | 62,338 | 70,130 |

| Deute total sobre el patrimoni net | 34.05% | 30.23% |

El palanquejament ha augmentat del 30,23% el 2014 al 34,05% el 2015.

A més, mireu aquestes relacions:

- Ràtio de majúscules

- Capital Gearing

- Relació d’interval defensiu

Exemple de companyies de petroli i gas (Exxon, Royal Dutch, BP i Chevron)

A continuació es mostra el gràfic d'Exxon, Royal Dutch, BP i Chevron.

font: ycharts

El palanquejament del sector del petroli i el gas, en general, ha augmentat. Tot va començar principalment a partir del 2013-2014, quan va començar la desacceleració de les primeres matèries, que no només va provocar una reducció dels fluxos de caixa, sinó que també va portar a aquestes empreses a demanar préstecs, cosa que va dificultar el seu balanç.

Per què l’apalancament financer internacional de Marriott ha augmentat dràsticament?

Per què creieu que el palanquejament ha augmentat dràsticament?

font: ycharts

Marriott va augmentar grans quantitats de deute?

Analitzem aquesta qüestió traient la secció corresponent de Marriott 2016 10K

font: Marriott International SEC Filings

La porció actual del deute a llarg termini de Marriott va augmentar marginalment fins als 309 milions de dòlars el 2016 en comparació amb els 300 milions del 2015. No obstant això, el seu deute a llarg termini va augmentar un 115% el 2016 fins als 8.197 milions de dòlars. Aquesta és una de les principals raons per a un gran salt de palanquejament.

Investigar el patrimoni net

Ha disminuït el patrimoni net?No, no ho va fer.

Feu una ullada a la instantània següent a l’accionista Equity of Marriott Internation.

font: Marriott International SEC Filings

Observem que el capital accionista de Marriott International ha augmentat de 3,590 milions de dòlars el 2015 a 5357 milions de dòlars el 2016. L’increment es va deure principalment a les adjudicacions d’accions ordinàries de Marriott i de renda variable emeses a la combinació Starwood.

Per tant, podem concloure que l'augment de la ràtio de palanquejament de Marriott va ser el resultat d'un major deute.

Quin és el grau d’apalancament financer?

El grau de palanquejament financer, o en resum DFL, es calcula amb una fórmula diferent de la que s’utilitza habitualment per al càlcul del valor de palanquejament d’una organització.

El DFL és una proporció que mesura la sensibilitat del benefici per acció (EPS) d’una empresa a les fluctuacions del seu guany financer operatiu a causa dels canvis en la seva estructura de capital. El DFL mesura el percentatge de variació de l'EPS per a un canvi unitari de beneficis abans d'interessos i impostos (EBIT).

El DFL es pot calcular mitjançant la fórmula següent:

Fórmula del grau de palanquejament financer =% de variació de l'EPS /% de variació de l'EBITLa ràtio mostra que, com més valor tingui, més volàtil és l’EPS. Com que els interessos són una despesa fixa, el palanquejament augmenta el rendiment i l'EPS, cosa que és bona en situacions en què els ingressos operatius augmenten. No obstant això, és desfavorable en els mals moments econòmics en què els ingressos d'explotació disminueixen.

Exemple d'Accenture

Vegem l'exemple d'Accenture per entendre el càlcul de la ràtio Grau de palanquejament financer. A continuació es mostra el compte de resultats d’Accenture extret dels seus fitxers SEC.

font: Accenture SEC Filings

Fórmula del grau de palanquejament financer =% de variació de l'EPS /% de variació de l'EBIT

ACCENTURE - 2016

- % de variació de l'EPS (2016) = (6,58 - 4,87) / 4,87 = 35,2%

- % de variació de l'EBIT (2016) = (4.810.445 - 4.435.869) / 4.435.869 = 8,4%

- Accenture’s Leverage (2016) = 35,2% / 8,4% = 4,12x

ACCENTURE - 2015

- % de variació de l'EPS (2015) = (4,87 - 4,64) /4,64 = 5,0%

- % de variació de l'EBIT (2015) = (4.435.869 - 4.300.512) / 4.300.512 = 3,1%

- Apalancament d’Accenture (2015) = 5,0% /3,1% = 1,57x

Observem que la ràtio de palanquejament d’Accenture el 2015 va ser d’1,57x; no obstant això, va augmentar fins a 4,12 vegades el 2016. Per què?

- Hi ha alguna cosa que no està bé en el nostre càlcul de la ràtio d’apalancament del 2016. Si ens fixem amb atenció en el Compte de Pèrdues i Guanys de 2016 d’Accenture, observem que hi ha un guany per venda d’empreses de 848.823 dòlars afegit després dels ingressos operatius (EBIT). Aquest guany no es produeix en anys anteriors.

- Si volem fer una comparació de poma a poma, hauríem d’haver deduït aquest guany en la venda d’empreses i haver normalitzat l’EPS. Aquest EPS normalitzat s’hauria d’haver utilitzat per als càlculs de la ràtio d’apalancament.

Tingueu en compte que la ràtio de grau de palanquejament financer és, per tant, molt valuosa per ajudar una organització a avaluar la quantitat de deute o palanquejament que hauria de triar en la seva estructura de capital. Si el guany financer operatiu és relativament estable, els beneficis i l’EPS també serien estables, i l’empresa es podrà permetre el luxe de prendre una gran quantitat de deute. No obstant això, si l'empresa opera en un sector on el guany financer operatiu és una mica volàtil, pot ser prudent limitar el deute a nivells fàcilment gestionables.

Exemple del sector de serveis públics

La taula següent ens proporciona la llista de les principals empreses de serveis públics juntament amb el seu límit de mercat, apalancament, EBIT i creixement EPS, i el grau d’apalancament financer.

| S. No | Nom | Capitalització de mercat ($ mn) | Apalancament | EBIT (creixement interanual) | EPS (creixement interanual) | Apalancament |

| 1 | Dominion Energy | 48,300 | 2,40x | 2.6% | 7.2% | 2,78x |

| 2 | Exelon | 48,111 | 1,39x | -29.4% | -51.8% | 1,76x |

| 3 | Dominion Energy | 30,066 | 2,40x | 2.6% | 7.2% | 2,78x |

| 4 | Empresa de serveis públics | 22,188 | 0,90x | -46.8% | -47.0% | 1,00x |

| 5 | Avista | 3,384 | 1,12x | 14.4% | 9.1% | 0,63x |

| 6 | Cosan | 1,914 | 2,94x | -10.2% | -35.4% | 3,48x |

font: ycharts

- Observem que, com més alt és l’apalancament financer, més alt és el grau d’apalancament financer.

- Dominion Energy té una ràtio de palanquejament de 2,40x i el seu grau de palanquejament operatiu és de 2,78x.

- L’apalancament de l’Empresa de serveis públics és de 0,90x (inferior en comparació amb el seu grup d’iguals). A causa de la seva ràtio de palanquejament inferior, el seu palanquejament està en 1,0x.

Exemple de telecomunicacions

La taula següent proporciona dades sobre empreses de telecomunicacions juntament amb altres detalls sobre el palanquejament

| S. No | Nom | Capitalització de mercat ($ mn) | Apalancament | EBIT (creixement interanual) | EPS (creixement interanual) | Grau d’apalancament financer |

| 1 | America Movil | 58,613 | 3,41x | -34.2% | -78.8% | 2,30x |

| 2 | Telefònica | 54,811 | 3,32x | 54.7% | 498.4% | 9.11x |

| 3 | Torre americana | 58,065 | 2,74x | 14.9% | 40.8% | 2,74x |

| 4 | T-Mobile EUA | 51,824 | 1,52x | 84.1% | 106.0% | 1,26x |

| 5 | Grup BT | 40,371 | 1,50x | -24.0% | -41.6% | 1,73x |

| 6 | Cable One | 4,293 | 1,18x | 16.4% | 13.3% | 0,81x |

| 7 | Nortel Inversora | 4,455 | 1,10x | -21.6% | -27.7% | 1,28x |

| 8 | Xina Unicom | 35,274 | 0,77x | -76.4% | -93.6% | 1,22x |

| 9 | KT | 8,848 | 0,71x | 21.2% | 26.4% | 1,24x |

| 10 | Telecom Argentina | 5,356 | 0,62x | -21.5% | -27.2% | 1,26x |

| 11 | Tim Participacoes | 7,931 | 0,40x | -58.7% | -66.0% | 1,12x |

| 12 | Telekomunikasi Indonèsia | 34,781 | 0,33x | 21.8% | 25.3% | 1,16x |

| 13 | ATN Internacional | 1,066 | 0,24x | -36.6% | -29.2% | 0,80x |

font: ycharts

- En general, el sector no té un palanquejament i un grau d’apalancament operatius consistents entre les empreses

- America Movil té un palanquejament alt de 3,41x, a causa del qual té un palanquejament més alt de 2,30.

- Telefónica també té un alt palanquejament de 3,32x; no obstant això, té un palanquejament encara més elevat de 9.11x.

- ATN International té un palanquejament de 0,24x i el seu grau de palanquejament financer és de 0,80x

Exemple de tecnologia

La taula següent ens proporciona algunes de les principals empreses tecnològiques.

| S. No | Nom | Capitalització de mercat ($ mn) | Apalancament | EBIT (creixement interanual) | EPS (creixement interanual) | Grau d’apalancament financer |

| 1 | Alfabet | 658,717 | 0,03x | 22.5% | 22.5% | 1,00x |

| 2 | NetEase | 40,545 | 0,10x | 63.9% | 63.0% | 0,99 x |

| 3 | SINA | 6,693 | 0,08x | 499.5% | 644.2% | 1,29x |

| 4 | SÍ | 4,064 | 0,55x | 43.9% | 38.5% | 0,88x |

| 5 | Grup Web.com | 1,171 | 2,82x | -27.6% | -95.5% | 3,47x |

font: ycharts

- Alphabet té un deute nominal i el seu palanquejament és de 0,03x. El seu grau d’apalancament financer és d’1,00x. Això significa que el% de variació de l'EBIT és exactament el mateix que el% de variació de l'EPS.

- Així mateix, Netease també té un palanquejament inferior de 0,10x. La seva proporció és de 0,99x.

Exemple de serveis empresarials

La taula següent proporciona els detalls del sector dels serveis a les empreses juntament amb la seva capitalització de mercat i altres detalls

| S. No | Nom | Capitalització de mercat ($ mn) | Apalancament | EBIT (creixement interanual) | EPS (creixement interanual) | Grau de ràtio de palanquejament financer |

| 1 | Processament automàtic de dades | 46,164 | 0,50x | 8.8% | 6.5% | 0,74x |

| 2 | Fiserv | 26,842 | 1,80x | 10.2% | 38.8% | 3,80x |

| 3 | Equifax | 17,407 | 1,00x | 17.9% | 13.6% | 0,76x |

| 4 | Verisk Analytics | 14,365 | 1,79x | 9.1% | 14.3% | 1,57x |

| 5 | Fleetcor Technologies | 13,885 | 1,25x | 13.0% | 24.1% | 1,86x |

| 6 | Iron Mountain | 9,207 | 3,23x | -4.4% | -25.9% | 5,92x |

| 7 | Broadridge Financial Soln | 9,014 | 1,01x | 7.2% | 8.8% | 1,23x |

| 8 | Deluxe | 3,441 | 0,86x | 4.1% | 6.6% | 1,63x |

| 9 | Subhastadors de Ritchie Bros. | 3,054 | 0,90x | -22.4% | -32.3% | 1,44x |

| 10 | WageWorks | 2,485 | 0,61x | -18.0% | -12.5% | 0,69x |

| 11 | ABM Industries | 2,473 | 0,28x | -25.7% | -24.4% | 0,95x |

| 12 | WNS (fons) | 1,753 | 0,28x | -35.3% | -35.9% | 1,02x |

| 13 | Insperitat | 1,534 | 1,72x | 61.8% | 96.2% | 1,56x |

| 14 | Multicolor | 1,357 | 1,27x | 17.5% | 26.7% | 1,52x |

| 15 | Viad | 1,002 | 0,70x | 66.9% | 58.3% | 0,87x |

font: ycharts

- Iron Mountain té un dels nivells més elevats d’apalancament d’aquest sector (~ 3,23x) i també té un grau d’apalancament força alt de 5,92x

- D'altra banda, el processament automàtic de dades té un palanquejament de 0,50x i el seu grau de palanquejament és inferior a 0,74x

Per obtenir informació sobre els perns de l’anàlisi de la relació, consulteu aquesta Guia completa de la fórmula d’anàlisi de la relació

Conclusió

Com hem vist a l’article financer, l’apalancament és una arma de dues vores que, d’una banda, magnifica el benefici de l’empresa, mentre que, d’altra banda, també pot augmentar el potencial de pèrdua. Per tant, el tipus d’indústria i l’estat de l’economia en què opera una empresa són dos factors molt importants a tenir en compte abans de concloure la quantitat més adequada de palanquejament.