Rendiment de fluxos d'efectiu gratuït (fórmula, primer exemple) | Càlcul FCFY

Què és el rendiment del flux de caixa lliure (FCFY)

Rendiment del flux de caixa lliure és una ràtio financera que mesura la quantitat de flux de caixa que té l’empresa en cas de liquidació o altres obligacions comparant el flux de caixa lliure per acció amb el preu per acció de mercat i que indica el nivell de guanys de la companyia que guanyarà el seu mercat valor de l'acció.

Com més alta és la ràtio, més atractiva és la inversió, ja que dóna indicació que els inversors paguen menys per cada unitat de flux de caixa lliure.

Molts grups d’interès consideren el flux de caixa com una mesura més precisa del rendiment d’una empresa en comparació amb els beneficis, ja que el flux de caixa representa la capacitat d’una empresa per mantenir les seves operacions. A més, el flux de caixa lliure proporciona a la companyia flexibilitat per augmentar el seu valor intrínsec, ja que el sobrant d’efectiu es pot utilitzar per pagar dividends i interessos, reduir el deute, adquisicions i inversions futures.

Càlcul del rendiment del flux de caixa lliure (FCFY)

El rendiment del flux de caixa lliure es pot calcular a partir dels accionistes de renda variable, així com des d’una perspectiva ferma. Tot i calcular la FCFY, hem d’assegurar-nos que el denominador i el numerador siguin coherents, ja que tots dos són valor patrimonial o valor ferm.

Fórmula 1 (FCFE)

Des de la perspectiva dels accionistes comuns, el càlcul del rendiment del flux de caixa lliure és el següent:

- FCFY = Flux de caixa lliure a renda variable (FCFE) per acció / preu de mercat per acció

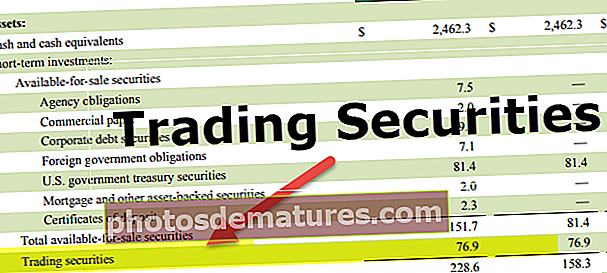

- On FCFE = Ingressos nets + Despeses no recurrents - Ingressos no operatius + Despeses operatives no en efectiu - Reinversió de renda variable

Les despeses d'explotació no en efectiu es tornen a afegir, ja que són despeses comptables però no despeses en efectiu. A més, s’exclouen els ingressos / despeses no recurrents o no operatius per obtenir fluxos d’efectiu recurrents de les operacions bàsiques. Per mantenir la coherència en els càlculs, les necessitats de reinversió de renda variable es resten del flux de caixa brut per arribar al flux de caixa lliure disponible per als accionistes.

Reinversió de renda variable = (Inversió de capital - Amortització) + variació del capital de circulació no en efectiu - (nova emissió de deute - amortització de deutes) - (nova acció preferent emesa - dividend preferent)

Es considera que la despesa neta de capital arriba a la sortida neta d’efectiu procedent de la inversió en actius fixos. Una vegada més, atès que l’augment del capital de circulació esgota els fluxos de caixa d’una empresa, mentre que la disminució del capital de circulació allibera els fluxos de caixa disponibles, ens preocupen els canvis en els fluxos de caixa a causa dels canvis en el circulant. En la mesura que l’empresa financi aquesta reinversió mitjançant una combinació de recursos propis, deutes i recursos propis preferents, la inversió dels titulars de deute i dels accionistes preferents en aquesta reinversió total es resta per arribar a la reinversió neta per recursos propis.

Fórmula 2 (FCFF)

El càlcul del rendiment del flux de caixa lliure des de la perspectiva d’una empresa (accionistes, accionistes preferents i titulars de deutes) és el següent:

- FCFY = Flux de caixa lliure a l'empresa (FCFF) / Valor empresarial

- On FCFF = FCFE + Despeses d’interessos (1- tipus d’impost) + (amortitzacions de capital –deute nou emès) + Dividend preferent

- I Valor empresarial = Capitalització borsària de capital propi + Valor de mercat de capital propi preferent + Deute - Efectiu

Aquest càlcul des de la perspectiva d’una empresa representa un flux de caixa lliure que es deixa a tots els titulars de sinistres per la inversió realitzada. Aquí la inversió es representa pel valor de l’empresa, que és el valor de mercat de les inversions de tots els inversors de l’empresa, mentre que la capitalització borsària de la porció propietat dels accionistes.

Com que estem considerant tots els titulars de sinistres, hem de tornar a afegir a FCFE tots els pagaments realitzats als prestadors i accionistes preferents, com ara despeses d'interessos, amortitzacions de deutes nets i dividends preferents.

Una manera més senzilla de calcular FCFF és restant la despesa de capital del flux de caixa operatiu que es troba a l’estat de fluxos de caixa.

- FCFF = Flux de caixa operatiu - despesa de capital

Exemple de rendibilitat del flux de caixa lliure (FCFY)

En el cas d’Amazon, a l’hora de considerar la propietat i l’equip adquirit en concepte d’arrendaments de capital i d’adaptació personalitzada, amb una dotació posterior a dotze mesos, FCFY és negativa malgrat que l’empresa presenta un flux de caixa positiu de 1,2 bilions de dòlars i 3,4 bilions de dòlars per a l’exercici 17 i 16 , respectivament, a l'estat de fluxos d'efectiu.

Taula 1: càlcul FCFY per a Amazon

Font: informe anual FY17, Amazon

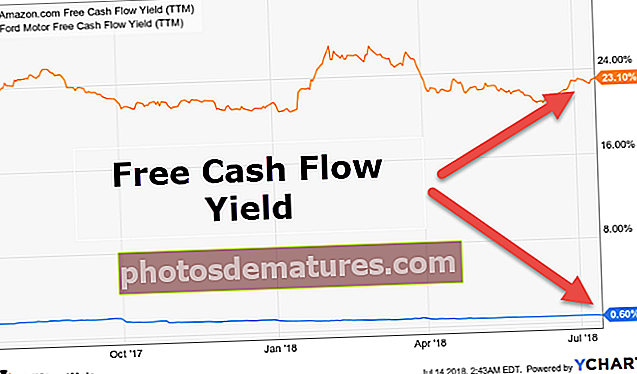

Comparació FCFY

Als inversors que consideren la generació d’efectiu per una empresa com una millor representació de les seves operacions, els agrada analitzar l’estat de fluxos de caixa. Per a ells, FCFY és un indicador més adequat enfront de la ràtio P / E o la ràtio EV / EBITDA, ja que el flux de caixa és una millor representació del rendiment. Els ingressos i els ingressos es poden manipular, però les empreses no poden manipular els fluxos d’efectiu. Per exemple, els beneficis per acció es poden millorar superficialment mitjançant la recompra d'accions corporatives.

Com més gran sigui la quantitat de flux de caixa lliure, més gran serà la flexibilitat de l’empresa per buscar oportunitats de creixement durant els bons moments i superar les dificultats en els mals moments. Una empresa amb un rendiment de flux de caixa lliure constant pot considerar els pagaments de dividends, la recompra d’accions, les oportunitats de creixement inorgànic i orgànic i la reducció del deute. Per tant, el rendiment del flux de caixa proporciona una millor indicació de la valoració a llarg termini.

Taula 2. Comparació entre empreses - FCFY

Una ullada a la taula 2 revela que, tot i que Alphabet continua sent el valor més atractiu basat en la diferència entre la relació P / E forward i la P / E actual, Apple continua sent una aposta més segura tenint en compte un alt rendiment de flux de caixa lliure. Una mesura més rellevant seria comprovar la FCFY futura per a una millor presa de decisions. No obstant això, és més important comparar empreses del mateix sector mentre es fa la valoració relativa.

Conclusió

El rendiment del flux de caixa lliure (FCFY) és una mètrica financera important que proporciona una imatge més viva de la salut financera de l’empresa en comparació amb els ingressos nets. Aquesta ràtio és valuosa ja que es refereix al valor rebut contra la inversió realitzada. Una empresa amb un flux de caixa elevat en comparació amb els seus actius pot tenir sobrepreus al mercat, cosa que provoca una FCFY inferior i viceversa.

FCFY ajuda a analitzar la força d'una empresa. El rendiment negatiu del flux de caixa lliure o el flux de caixa lliure negatiu poden indicar que l’empresa no és prou líquida en les seves operacions i necessitaria finançament extern per continuar les seves operacions. La contínua disminució del flux de caixa lliure pot afectar el creixement futur dels beneficis. En canvi, l’augment del flux de caixa lliure permet a les empreses autofinançar-se sense recórrer a un finançament extern més costós per al creixement, per tant, el valor de l’accionista. Tot i això, FCFY no es pot considerar per si sola com l’única mètrica per prendre decisions d’inversió. Les empreses en fase d’elevat creixement poden tenir guanys dignes, però els seus fluxos d’efectiu es poden consumir completament segons la definició de Capex. Per tant, és possible que aquestes empreses presentin una FCFY inferior tot i les perspectives de creixement prometedores.