Despeses de l'impost sobre la renda del compte de resultats (fórmula, càlcul)

Què és la despesa de l'impost sobre la renda del compte de resultats?

La despesa de l’impost sobre la renda és un tipus de despesa que totes les persones o organitzacions han de pagar pels ingressos obtinguts per cada exercici segons les normes prescrites a les lleis de l’impost sobre la renda i que comporten la sortida d’efectiu com a obligació de l’impost sobre la renda es paga mitjançant transferències bancàries al departament de l’impost sobre la renda.

És un tipus de responsabilitat de l'empresa o d'una persona física. És un impost que grava el govern sobre els guanys d’un negoci i els ingressos d’un particular. L'impost sobre la renda es considera una despesa, per a l'empresa o la persona física, perquè hi ha una sortida d'efectiu a causa del pagament d'impostos. La despesa per impost sobre la renda és un component que apareix al compte de pèrdues i guanys a l’epígraf de “altres despeses”. Després de determinar els ingressos imposables, l’empresa o la persona física ha de pagar l’impost sobre la renda per aquests ingressos.

- Mitjançant les declaracions de la renda que presenten empreses i particulars, es determinen els passius fiscals. El govern utilitza aquests diners fiscals per finançar el subministrament de béns públics com ara carreteres, ponts, serveis sanitaris bàsics, etc. A la majoria de països, es crea una agència o institució independent per cobrar impostos sobre la renda.

- Per exemple, les persones físiques estan obligades a pagar impostos sobre la renda individual sobre els seus sous o salaris. Després de les deduccions, exempcions i crèdits fiscals necessaris, es calcula la renda imposable final per a cada individu. De la mateixa manera, per a les empreses, estan obligades a pagar impostos sobre la renda sobre els seus ingressos anuals després de deduir les despeses d’explotació.

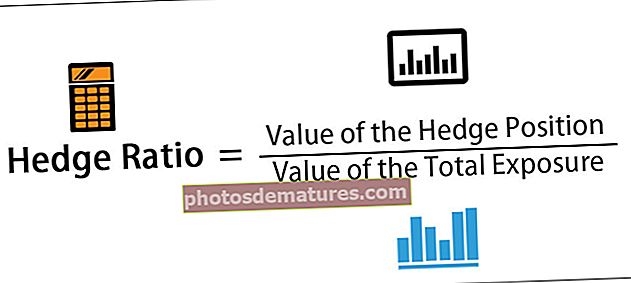

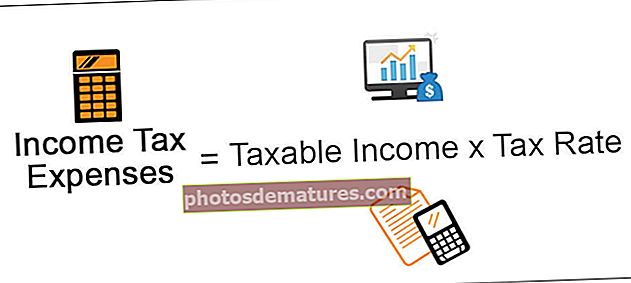

Fórmula

La fórmula estàndard per a això és la següent:

Fórmula de despesa de l’impost sobre la renda = Renda imposable * Tipus d’impost

A més, s'arriba a l'impost sobre la renda mostrant només les despeses fiscals que es van produir durant un període concret en què es van produir i no durant el període en què es van pagar.

Com es calcula la despesa de l'Impost sobre la Renda?

L'impost sobre la renda es calcula per a una entitat empresarial o una persona física durant un període determinat, normalment durant l'exercici. Aquesta fórmula és simplement el tipus impositiu multiplicat pels ingressos imposables de l'empresa o de la persona física. En primer lloc, s’ha de determinar els ingressos imposables dels beneficis individuals i imposables de l’entitat empresarial. És un procés complex ja que les diferents fonts d’ingressos tributen de manera diferent.

Per exemple, una empresa ha de pagar un tipus d’impost sobre els salaris que paga als empleats: l’impost sobre la nòmina i, després, un altre sobre la compra de qualsevol actiu: l’impost sobre les vendes. A més, també hi ha impostos a nivell estatal o nacional. Per tant, s’hauria de determinar el tipus impositiu correcte, ja que afectarà finalment la despesa de l’impost sobre la renda a càrrec de l’empresa. Es pot fer amb l'ajut de normes comptables com els Principis de comptabilitat generalment acceptats (GAAP) i la Norma internacional d'informes financers (NIIF).

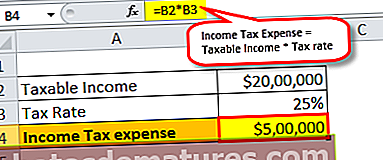

Exemple de despesa de l'impost sobre la renda del compte de pèrdues i guanys

Per entendre això més a fons, posem un exemple. Per exemple, hi ha una empresa ABC determinada que té un ingrés imposable per al període comptable actual de 2.000.000 de dòlars i un tipus impositiu del 25%. Aquí, els ingressos imposables de l’empresa signifiquen ingressos nets, als quals s’obté després de restar articles no imposables i altres deduccions fiscals.

Per tant, el càlcul és el següent,

Impost sobre la renda de l’empresa ABC = 2.000.000 $ x 25% = 5.00.000 $

Per tant, l'empresa ABC ha de sotmetre's a un impost sobre la renda de 500.000 dòlars en el període comptable actual basat en el tipus impositiu del 25%.

A més, s’arriba a l’impost sobre la renda afegint el passiu per impostos diferits i l’impost sobre la renda a pagar. Aquí, el passiu per impostos diferits fa referència als impostos que l’empresa encara no ha de pagar. Es pot produir un passiu per impostos diferits a causa d’una diferència en la tècnica comptable de l’empresa i el codi tributari, que determina els ingressos imposables.

Punts importants sobre el compte de pèrdues i guanys de l'impost sobre la renda

A continuació es detallen els punts importants sobre aquesta despesa fiscal.

# 1 - Minimitzar els ingressos imposables

Com s’ha esmentat anteriorment, l’impost sobre la renda implica una sortida d’efectiu i, per tant, es considera un passiu per a l’empresa. La despesa per impost sobre la renda es paga dels beneficis d'explotació de l'entitat. Vol dir que si les empreses no havien de pagar impostos, aquesta quantitat de diners es podria utilitzar per distribuir-los com a beneficis entre els accionistes. Per tant, les empreses intenten minimitzar les seves despeses fiscals perquè, en cas contrari, menjarien els beneficis i descontentarien els accionistes.

# 2 - Pèrdues i ingressos imposables

L’impost sobre la renda només es grava sobre la renda imposable. Per tant, si una empresa té pèrdues, té pràcticament zero ingressos imposables. Vol dir que no hi ha cap despesa fiscal registrada al compte de pèrdues i guanys. A més, l’empresa pot reportar les seves pèrdues als anys següents i, fins i tot, fins i tot acabar cancel·lant el deute fiscal futur.

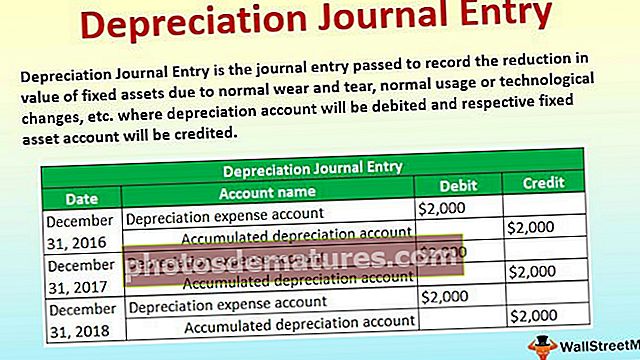

# 3 - La diferència en la comptabilitat financera i el codi tributari

Depenent dels estàndards comptables establerts pels GAAP i les NIIF, sovint els ingressos reportats per les empreses en els seus comptes de pèrdues i guanys difereixen dels ingressos imposables determinats pel codi tributari. Una de les raons per la qual es pot produir és que, per una banda, segons les normes comptables, les empreses utilitzen el mètode d’amortització lineal per determinar l’amortització d’aquest exercici. D'altra banda, segons el codi tributari, se'ls permet emprar la depreciació accelerada per determinar el benefici imposable. És on es troba el desajust entre la despesa de l’impost sobre la renda i la factura tributària.

Conclusió

Totes les empreses i persones físiques que tinguin ingressos imposables han de pagar impostos. Per a les empreses, això es tradueix en una despesa en els seus comptes de pèrdues i guanys i els treu una part important dels seus beneficis. Suposa un gran desavantatge per als accionistes de l’empresa. Atès que l’impost sobre la renda només s’ha de pagar si hi ha ingressos imposables, les empreses intenten minimitzar encara més els seus ingressos imposables subinformant els beneficis o mostrant pèrdues exagerades. A més, tenint en compte els mètodes comptables, els ingressos reportats a efectes fiscals de vegades varien dels ingressos reportats a efectes financers.

Condueix a complexitats en el càlcul de les despeses per impostos sobre la renda de l’empresa. Per tant, els analistes o altres parts interessades haurien de tenir molta precaució a l’hora d’avaluar el rendiment d’una empresa per evitar aquestes complexitats a l’hora de determinar l’impost sobre la renda.