Passiu corrent | Llista de passius corrents del balanç

Quins són els passius corrents?

Els passius corrents són les obligacions de l’empresa que s’espera que es paguin en el termini d’un any i inclouen passius com ara comptes a pagar, préstecs a curt termini, interessos a pagar, descobert bancari i els altres passius a curt termini de la companyia.

Els passius corrents del balanç fan referència als deutes o obligacions que una empresa té i que ha de liquidar dins d’un any fiscal o del seu cicle operatiu normal, el que sigui més llarg. Aquests passius es registren al balanç en l'ordre del termini més curt al llarg termini. La definició no inclou els imports que s’hauran d’incórrer segons la comptabilitat de meritació. Per exemple, el salari que s’ha de pagar als empleats per serveis el proper exercici fiscal encara no s’ha de vèncer, ja que els serveis encara no s’han produït.

Llista de passius corrents

La llista dels passius corrents és la següent:

# 1 - Comptes a pagar

Els comptes a pagar solen ser el component principal que representa el pagament que s’ha de pagar als proveïdors en un any per les matèries primeres comprades, com ho demostren les factures de subministrament. Aquí en teniu l’exemple

Observem des de dalt que els comptes a pagar de Colgate són 1.124 milions de dòlars el 2016 i 1.110 milions de dòlars el 2015.

# 2 - Notes a pagar (a curt termini) -

Les notes a pagar són obligacions financeres a curt termini que demostren instruments negociables com préstecs bancaris o obligacions per a la compra d’equips. Potser té interès o no té interès

Els bitllets i préstecs a pagar per Colgate són de 13 i 4 milions de dòlars el 2016 i el 2015, respectivament.

# 3 - Descoberts de comptes bancaris

Avanços a curt termini dels bancs per compensar els descoberts de comptes a causa d’un excés de finançament per sobre del límit disponible. A més, mireu la facilitat de crèdit rotativa

# 4 - Part actual del deute a llarg termini

La part actual del deute a llarg termini és una part del deute a llarg termini que s’ha de vèncer durant el proper any

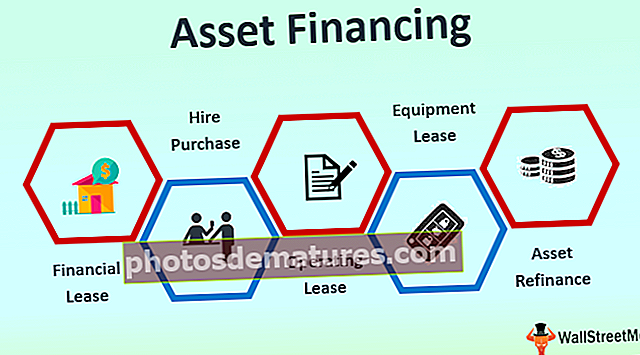

# 5 - Arrendament actual a pagar-

Obligacions d’arrendament a causa de l’arrendador a curt termini

Presentacions de la SEC de Facebook

La part actual del contracte d’arrendament de capital de Facebook va ser de 312 i 279 milions de dòlars el 2012 i el 2011, respectivament.

# 6 - Impostos sobre la renda acumulada o impost a pagar corrent

Impost sobre la renda degut al govern però encara no pagat

Observem des de dalt que l’impost sobre la renda meritat de Colgate era de 441 i 277 milions de dòlars, respectivament.

# 7 - Despeses meritades (passius)

Despeses que encara no s’han de pagar a tercers però que ja s’han produït, com ara interessos i salaris a pagar. Aquests s’acumulen amb el temps. Tanmateix, se’ls pagarà quan es vencin. Per exemple, els salaris que han guanyat els empleats però que no s’han pagat s’informen com a salaris acumulats.

El passiu acumulat de Facebook és de 441 i 296 milions de dòlars, respectivament.

# 8 - Dividend a pagar-

Els dividends a pagar són dividends declarats, però encara no s'han de pagar als accionistes.

# 9 - Ingressos no guanyats-

Els ingressos no obtinguts són pagaments anticipats realitzats pels clients per a futurs treballs que es completin a curt termini, com una subscripció a una revista anticipada.

A l'exemple següent es detallen els ingressos per subscripció no guanyats per a una empresa de revistes (Media)

Com analitzar?

Els passius corrents del balanç imposen restriccions al flux de caixa d’una empresa i s’han de gestionar amb prudència per garantir que l’empresa tingui prou actiu corrent per mantenir la liquiditat a curt termini. En la majoria dels casos, les empreses estan obligades a mantenir el passiu per registrar els pagaments que encara no s’han de vèncer. De nou, és possible que les empreses vulguin tenir passius perquè redueix la seva obligació d'interessos a llarg termini.

Algunes de les maneres essencials d’analitzar-les són 1) Capital de treball i 2) Relacions actuals (i ràpida relació)

# 1 - Capital de treball

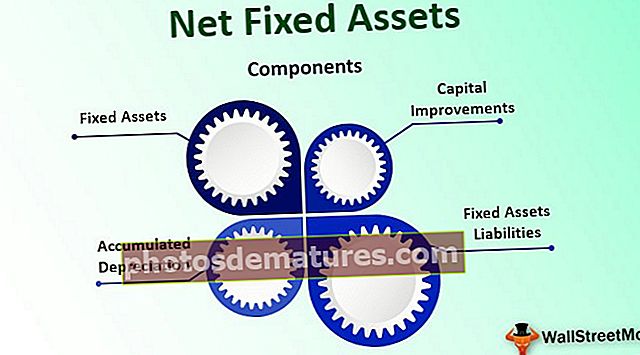

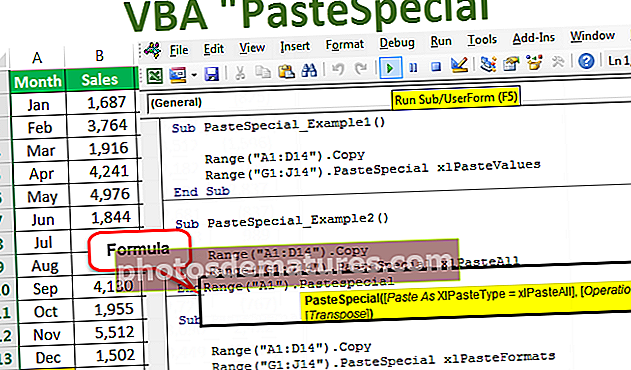

El capital circulant és el capital que fa que els actius fixos funcionin en una organització. El capital circulant es pot calcular de la següent manera:

Fórmula del capital circulant = Actiu corrent - Passiu corrent

- La posició de liquiditat d’una empresa es pot avaluar analitzant el seu fons de maniobra. L’excés de circulant significa que el nivell d’actius corrents és molt superior al balanç. Aquest excés de capital bloquejat en els actius té un cost d'oportunitat per a l'empresa, ja que es pot invertir en altres àrees per generar beneficis més elevats en lloc de mantenir-se inactiu dins del capital de treball.

- A l’altre extrem, un fons de maniobra inadequat pot generar problemes de liquiditat a curt termini si l’empresa manté actius corrents que no són suficients per fer front al passiu. Els problemes consistents de liquiditat poden suposar problemes per al bon funcionament de l’empresa i afectar la credibilitat de l’empresa al mercat.

# 2 - Relació actual i ràpida relació

Els passius corrents dels balanços també s’utilitzen per calcular ràtios de liquiditat com la ràtio actual i la ràtio ràpida. Aquestes relacions es calculen de la següent manera:

Ràtio actual = Actiu corrent (AC) / Passiu corrent (CL) i

Ràtio ràpida = (CA- Inventaris) / CL

- Tot i que el capital circulant és una mesura absoluta, la ràtio actual o la ràtio de circulant es pot utilitzar per comparar les empreses amb els parells. La proporció varia segons les indústries, i una proporció d’1,5 sol ser un estàndard acceptable. Una proporció superior a 2 o inferior a 1 dóna una indicació d’una gestió inadequada del fons de maniobra.

- La ràtio actual s’utilitza en l’anàlisi financera juntament amb una ràtio ràpida, que mesura la capacitat de l’empresa per fer front als seus passius mitjançant els seus actius més líquids. Una empresa pot presumir d’un alt índex de corrent. No obstant això, pot passar que la majoria dels seus actius corrents es trobin en forma d’inventaris, difícils de convertir en efectiu i, per tant, menys líquids. En cas de necessitat immediata de fons per satisfer els passius, aquests actius menys líquids no serien de cap ajuda per a la companyia.

- Una relació ràpida inferior a 1 significaria que l’empresa no seria capaç de pagar els seus passius a curt termini. Per tant, també es coneix com a ràtio ràpida de prova ràpida, que parla de la fortalesa financera d’una empresa.

Per què els passius actuals són més alts a la indústria al detall?

Per a la indústria minorista, la ràtio actual sol ser inferior a 1, el que significa que els passius corrents del balanç són més que els actius corrents.

Com observem més amunt, la ràtio actual de Costco és de 0,99, la ràtio actual de Walmart és de 0,76 i la de Tesco és de 0,714.

- Minoristes com Walmart, Costco i Tesco mantenen un mínim de circulant, ja que poden negociar un període de crèdit més llarg amb els proveïdors, però poden oferir-se pocs crèdits als clients.

- Per tant, tenen comptes a pagar molt més elevats en comparació amb els comptes a cobrar.

- Aquests minoristes també mantenen un inventari mínim mitjançant una gestió eficient de la cadena de subministrament.

Conclusió

La majoria de balanços separen els passius corrents dels passius a llarg termini. Dóna una idea de les quotes a curt termini i és informació essencial per a prestadors, analistes financers, propietaris i executius de la firma per analitzar la liquiditat, la gestió del capital circulant i comparar entre empreses del sector. Com que forma part del capital circulant, això també és significatiu per calcular el flux de caixa lliure d’una empresa.

Tot i que és més prudent mantenir la ràtio actual i una ràtio ràpida d’almenys 1, la ràtio actual superior a una proporciona un coixí addicional per fer front a contingències imprevistes. Les instal·lacions de fabricació tradicionals mantenen els actius corrents en nivells dobles al dels passius corrents del balanç. Tanmateix, l’augment de l’ús de tècniques de fabricació just a temps en empreses de fabricació modernes com el sector de l’automòbil ha reduït el requisit de ràtio actual.