Prima de risc de mercat (definició, exemple) | Què és Rp is CAPM?

Què és la prima de risc de mercat?

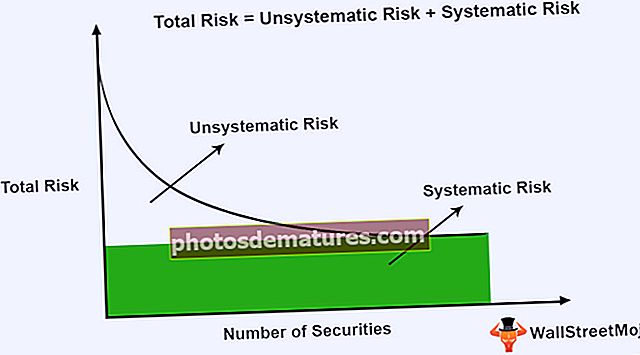

Prima de risc de mercat és el rendiment addicional de la cartera a causa del risc addicional que comporta la cartera; bàsicament, la prima de risc de mercat és la rendibilitat de la prima que un inversor ha d’obtenir per assegurar-se que pot invertir en accions, bons o carteres en lloc de valors lliures de risc. Aquest concepte es basa en el model CAPM, que quantifica la relació entre el risc i el retorn requerit en un mercat que funciona bé.

S'explica la prima de risc de mercat en CAPM

- Fórmula CAPM del cost de la renda variableTaxa de retorn sense risc + Beta * (Taxa de retorn de mercat - Taxa de retorn sense risc)

- aquí, Fórmula de la prima de risc de mercat = Taxa de rendibilitat de mercat - Taxa de rendiment sense risc.

La diferència entre el rendiment esperat de mantenir una inversió i el tipus lliure de risc s’anomena prima de risc de mercat.

Per entendre-ho, primer, hem de tornar enrere i mirar un concepte senzill. Tots sabem que un major risc significa un major rendiment, oi? Llavors, per què no seria cert per als inversors que han donat un salt mental de ser estalviadors a inversors? Quan una persona estalvia l'import en bons del Tresor, espera una rendibilitat mínima. No vol assumir més riscos, de manera que rep la tarifa mínima. Però, i si un està preparat per invertir en accions, no esperarà més rendibilitat? Almenys esperaria més del que obtindria invertint els seus diners en bons del Tresor.

I és aquí on arriba el concepte de prima de risc de mercat. La diferència entre la taxa de rendiment esperada i la taxa mínima de rendiment (que també s’anomena taxa lliure de risc) s’anomena prima de mercat.

Fórmula

La fórmula de la prima de risc de mercat és senzilla, però hi ha components que hem de discutir.

Fórmula de prima de risc de mercat = Retorn esperat: taxa lliure de risc.

Ara, prenem cadascun dels components de la fórmula de la prima de risc de mercat i els analitzem.

En primer lloc, pensem en el retorn esperat. Aquesta rendibilitat esperada depèn totalment de com pensi un inversor. I en quin tipus d’inversions inverteix?

Hi ha les següents opcions que podem considerar des del punt de vista dels inversors:

- Inversors tolerants al risc: Si els inversors són jugadors del mercat, entenen els alts i baixos i estan d'acord amb els riscos que han de passar, els anomenarem inversors tolerants al risc. Els inversors tolerants al risc no esperaran molt de les seves inversions i, per tant, les primes serien molt inferiors als inversors aversos al risc.

- Inversors aversos al risc: Aquests inversors solen ser inversors nous i no han invertit gaire en inversions arriscades. Han estalviat els seus diners en dipòsits fixos o en comptes d’estalvis. I després de pensar les perspectives d’inversió, comencen a invertir en accions. Per tant, esperen molt més rendibilitat que els inversors tolerants al risc. Per tant, la prima és més alta en el cas dels inversors aversos al risc.

Ara, la prima també depèn del tipus d'inversions en què els inversors estiguin disposats a invertir. Si les inversions són massa arriscades, és natural que el rendiment esperat sigui molt més que les inversions menys arriscades. I, per tant, la prima també seria més que les inversions menys arriscades.

També hi ha dos aspectes més que hem de tenir en compte aquí a l’hora de calcular la prima.

- Prima de risc de mercat requerida: Aquesta és la diferència entre el tipus mínim que els inversors poden esperar de qualsevol tipus d’inversió i el tipus lliure de risc.

- Prima de risc de mercat històric: Aquesta és la diferència entre el tipus de mercat històric d’un mercat concret, per exemple, NYSE (New York Stock Exchange) i el tipus sense risc.

Interpretació

- El model de prima de risc de mercat és un model d’esperança, ja que tots dos components (rendibilitat esperada i taxa lliure de risc) estan subjectes a canvis i depenen de les volàtils forces del mercat).

- Per entendre-ho bé, cal tenir la base de calcular el rendiment esperat per trobar la xifra de la prima de mercat. I la base que trieu ha de ser rellevant i alineada amb les inversions que heu fet.

- En situacions normals, tot el que heu de fer és optar per fer servir les mitjanes històriques com a base. Si inverteu a NYSE i voleu calcular la prima de risc de mercat, només cal que esbrineu els registres passats de les accions en què heu decidit invertir. A continuació, esbrineu les mitjanes. Aleshores obtindríeu una xifra amb la qual podeu fer servir. Aquí, una cosa que cal recordar és que, prenent com a base les figures històriques, suposa que el futur seria exactament igual que el passat, que pot resultar defectuós.

Quin seria el càlcul adequat de la prima de risc de mercat, que no seria defectuós i s’alinearia amb l’estat actual del mercat? Hem de buscar llavors Real Market Premium. Aquí teniu la fórmula de la prima de risc de mercat real:

Prima de risc de mercat real = (1 + taxa nominal / 1 + taxa d’inflació) - 1

A la secció d’exemple, ho entendrem tot amb detall.

Segons Economists, si voleu basar la vostra decisió en els personatges històrics, hauríeu d’optar per una perspectiva a llarg termini. Atès que la prima supera el 6%, és molt més enllà de les xifres reals. Això vol dir que si teniu una perspectiva a llarg termini, us ajudaria a trobar una prima mitjana més propera a la real. Per exemple, si observem la prima mitjana dels EUA durant el període de 1802 a 2008, veuríem que la prima mitjana és només un 5,2%. Això demostra un punt. Si voleu invertir en un mercat, torneu enrere i mireu les dades històriques de més de 100 anys o tants anys com pugueu i, a continuació, decidiu el vostre rendiment esperat.

Càlcul amb exemple

Comencem per un de senzill i, després, anirem a altres de complexos.

Exemple 1 (càlcul de la prima de risc de mercat)

Vegem els detalls següents:

| En percentatge | Inversió 1 | Inversió 2 |

| Retorn previst | 10% | 11% |

| Tarifa lliure de riscos | 4% | 4% |

En aquest exemple, tenim dues inversions i també se’ns ha proporcionat la informació sobre la rendibilitat esperada i la taxa sense risc.

Vegem ara el càlcul de la prima de risc de mercat

| En percentatge | Inversió 1 | Inversió 2 |

| Retorn previst | 10% | 11% |

| (-) Tarifa lliure de riscos | 4% | 4% |

| Premium | 6% | 7% |

Ara, en la majoria dels casos, hem de basar els nostres supòsits en el retorn esperat de xifres històriques. Això significa el que els inversors esperen com un rendiment que decidiria la taxa de prima.

Vegem el segon exemple.

Exemple 2 (càlcul de la prima de risc patrimonial)

La prima de risc de mercat i la prima de risc de renda variable són diferents per concepte i abast, però fem un cop d’ull a l’exemple de la prima de risc de renda variable, així com a la renda variable, que també es pot considerar un tipus d’inversió.

| En percentatge | Inversió |

| Accions de grans empreses | 11.7% |

| Bons del Tresor dels EUA | 3.8% |

| La inflació | 3.1% |

Ara fem una ullada a la prima de risc patrimonial. La prima de risc patrimonial és la diferència entre el rendiment esperat del patrimoni net concret i el tipus lliure de risc. A continuació, diguem que els inversors esperen guanyar un 11,7% de les accions de grans empreses i que el tipus de lletra del Tresor dels EUA és del 3,8%.

Això significa que la prima de risc patrimonial seria la següent:

| En percentatge | Inversió |

| Accions de grans empreses | 11.7% |

| (-) Bons del Tresor dels EUA | 3.8% |

| Prima de risc patrimonial | 7.9% |

Però, què passa amb la inflació? Què faríem amb la taxa d'inflació? Ho analitzarem en el següent exemple de prima de risc de mercat real.

Exemple 3 (càlcul de la prima de risc de mercat real)

| En percentatge | Inversió |

| Accions de grans empreses | 11.7% |

| Bons del Tresor dels EUA | 3.8% |

| La inflació | 3.1% |

Ara sabem que és el model d’esperança i, quan hem de calcular-lo, hem d’agafar xifres històriques al mateix mercat o a les mateixes inversions, de manera que puguem fer-nos una idea de què podem percebre com a rendiment esperat. Aquí rau la importància de la prima real. Tindrem en compte la inflació i després calcularem la prima real.

Aquí teniu la fórmula real de la prima de risc de mercat.

(1 + taxa nominal / 1 + taxa d’inflació) - 1

En primer lloc, hem de calcular el tipus nominal, és a dir, la prima normal -

| En percentatge | Inversió |

| Accions de grans empreses | 11.7% |

| (-) Bons del Tresor dels EUA | 3.8% |

| Premium | 7.9% |

Ara prendrem aquesta prima com a tipus nominal i descobrirem la prima de risc de mercat real.

Primi real = (1 + 0,079 / 1 + 0,031) - 1 = 0,0466 = 4,66%.

És útil per dos motius particulars:

- En primer lloc, la prima del mercat real és més pràctica des de la perspectiva de la inflació i les dades de la vida real.

- En segon lloc, hi ha poques o cap probabilitat de fracàs de les expectatives quan els inversors esperarien una rendibilitat del 4,66% -6%.

Limitacions del concepte de prima de risc de mercat

Aquest concepte és un model d’esperança; per tant, no pot ser precís la major part del temps. Però la prima de risc de renda variable és un concepte molt millor que aquest si esteu pensant a invertir en accions (hi ha molts enfocaments a partir dels quals podem calcular-ho). A partir d’ara, vegem les limitacions d’aquest concepte:

- Aquest no és un model precís i el càlcul depèn dels inversors. Això significa massa variables i massa poques bases de càlcul adequat.

- Quan el càlcul de la prima de risc de mercat es fa tenint en compte les xifres històriques, se suposa que el futur seria similar al passat. Però en la majoria dels casos, això pot no ser cert.

- No té en compte la taxa d’inflació. Per tant, la prima de risc real és un concepte molt millor que una prima de mercat.